재산 성장 과정에서 가장 큰 역할을 하는 것은?

윌리엄 번스타인의 책 “The Ages of the Investor”에서는 “엉클 프레드”라는 가상의 인물이 동전 던지기로 투자자들의 은퇴 저축 계획을 결정한다. 동전의 숫자가 나오면 그해에는 +30% 수익률을 주고, 그림이 나오면 -10% 손실을 준다.

동전 던지기의 확률은 50/50이기 때문에, 투자자의 연평균 수익률은 8.2%이며, 표준편차는 20%이다. 실제 주식 시장 수익률과 별로 다르지 않다.

이제 엉클 프레드의 계획에 따라 매년 1,000달러씩 40년 동안 투자한다고 가정해 보자. 그리고 20년 동안은 연속으로 숫자가 나오고(+30% 수익), 이어서 20년 동안은 연속으로 그림이 나온다고(-10% 손실) 해보자. 이 경우 계좌의 최종 금액은 100,000달러를 조금 넘게 된다. 나쁘지는 않은 결과지만, 장기간 물가 상승률을 간신히 따라잡는 수준이다.

이제 반대의 경우를 생각해보자. 즉 20년 동안은 연속으로 그림이 나오고(-10% 손실), 이어서 20년 동안은 연속으로 숫자가 나온다고(+30% 수익) 해보자. 이 경우 계좌의 최종 금액은 230만 달러가 넘는다!

두 경우 모두 재산 성장 과정에서 행운이 끔찍하고 놀라운 역할을 하지만, 시장의 연평균 수익률은 같다고 해도, 수익률의 순서가 달라지면 엄청나게 다른 결과가 나타난다는 사실을 잘 보여준다.

이런 수익률의 순서의 위험(sequence of return risk)은 금융 시장뿐 아니라 모든 사람들의 재산 성장 과정에서도 나타난다. 즉, 언제 태어났느냐에 따라 재정적으로 서로 다른 결과를 얻게 된다는 말이다.

세인트루이스 연준의 연구 보고서 “Demographics of Wealth”에서는 태어난 시기에 따라 재산 성장 과정이 얼마나 다른지 보여준다. 보고서에서는 일생 동안의 재산 성장 과정은 아래 그림과 같다고 한다.

일반 가정의 재산은 20대 초반 0에서 시작해 72세에 약 228,000달러로 최고치에 달하는 대체로 우상향하는 포물선을 그린다. 가정 구성원 간의 실제 재산 누적 범위는 아주 다르긴 하지만, 일반 가정의 전반적인 재산은 꾸준히 증가하다가 속도가 완만해지기 시작하면서 최종적으로 완만한 하락세로 전환된다. 이런 일생 동안의 재산 성장 과정은 당시의 경제 및 금융 시장의 상황에 영향을 받게 된다.

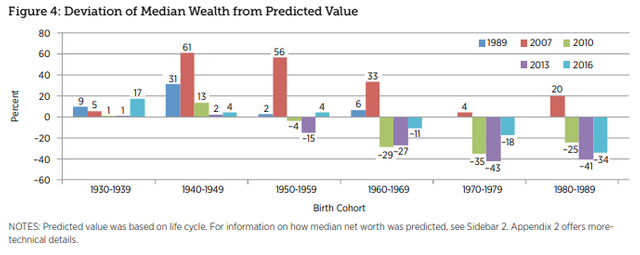

보고서에서는 세 가지 세대별로 경제 및 금융 시장의 상황에 따른 영향을 알아보았다. 1960년대, 1970년대 및 1980년대에 태어난 세대별로 재산 성장이 어떻게 다른지 분석한 결과, 2016년 기준 연평균 수익률보다 1960년대 세대는 11% 모자랐고, 1970년대 세대는 18%가 모자랐다. 1980년대에 태어난 밀레니얼 세대가 -34%로 가장 뒤처졌다.

아래 차트에서 세대별로 수익률 추이가 얼마나 다른지 잘 알 수 있다:

경기 침체가 재산 성장에 큰 장애물이었고, 그로 인해 손실을 회복하지 못한 사람들도 상당하다. 지금 젊은 세대 중 지난 10년 동안의 엄청난 강세장을 놓친 이들은 두 배로 혼란을 느끼고 있을 것이다.

하지만 몇 가지 이유로 지금 젊은 세대의 앞날은 낙관적이다.

1980년대에 태어난 세대는 세 세대 중 가장 교육을 잘 받았고, 따라서 가장 높은 수익을 올릴 잠재력을 지니고 있다. 다만 자기계발에 돈을 써야 하기 때문에 재산 성장이 조금 늦어질 뿐이다.

저축과 투자는 빨리 시작할수록 좋지만, 젊은 세대의 앞날은 아직도 창창하다. 특히 수명이 점점 늘어나면서 그만큼 시간이 더 많이 남아있다.

1960년대 세대와 1970년대 세대가 재산 면에서는 더 많을지 모르지만, 1980년대 밀레니얼 세대에게는 젊음이라는 더 큰 자산이 있다. 저축과 투자가 긴 시간과 만나 복리 효과를 발휘할 잠재력이 더 크다는 말이다.

젊은 세대 중 상당수가 지난 금융 위기로 시장에서 빠져나왔을지 모르지만, 앞으로 저축과 투자로 그 부족분을 채울 시간은 아직도 많이 남아있다.

수익률 순서의 위험을 줄이기 가장 좋은 방법은 투자 초기에 많이 투자하는 것이다. 투자 초기라 함은 일반적으로 20대를 의미하지만, 30대나 40대라고 해도 은퇴하기까지 복리로 자금을 불릴 충분한 시간이 있다.

번스타인은 이렇게 말한다:

재산 전부를 한꺼번에 투자하면 “수익률 순서의 위험”을 피할 수 있다. 즉, 수익률의 순서가 좋든 나쁘든, 연평균 수익률로 최종 결과에는 영향을 미치지 않는다는 말이다. 물론, 젊은 세대에게는 금수저로 태어나지 않은 이상 불가능한 일이다. 하지만 결론은 유효하다. 주식과 다른 위험 자산 투자에서 수익률 순서의 위험을 피하기 위해서는 가능한 한 한 번에 많이 투자해야 한다는 것이다.

간단히 말해서, 젊은 세대는 자기계발에 써야 할 돈이 많기 때문에 적극적인 투자가 곤란한 것이 사실이다.

시장에서 수익률의 순서에 따른 위험은 우리가 어찌할 수 있는 것이 아니다. 즉 언제 태어났느냐에 따라, 우리의 의지와는 달리 행운이 재산 성장 과정이 크게 영향을 미친다.

하지만 저축과 소비는 우리가 마음대로 조절할 수 있다. 현재 젊은 세대가 부모 세대보다 재정적으로 더 어렵다고 하더라도, 그 어려움을 만회할 수 있는 시간이 아직 충분히 남아있다.

모름지기 언제 태어났느냐에 상관없이, 저축과 투자는 빨리 시작할수록 더 좋다.

자료 출처: A Wealth of Common Sense, "The Life Cycle of Wealth"

놀라워요.

Posted using Partiko Android

좋은 글 감사합니다. 열심히 하지만 항상 사람이 마음이 조급해지는게 자꾸 고꾸라지는 이유인 것 같습니다.