[Fei Protocol] DeFi 유동성에 대한 새로운 접근 방식

안녕하세요, 디온입니다. 현재 디파이 생태계에서의 최고의 화두 중 하나는 자본 효율성과 머시너리 캐피탈 문제 해결이라고 할 수 있습니다. 이 2가지의 이슈는 모두 지속가능한 유동성의 확보라는 이슈에서 출발하며 이를 해결하기 위해 디파이의 기초 레이어(DEX, AMM 등) 위에서 동작하는 새로운 프로토콜들이 출시되고 있습니다.

이와 관련하여 현재 시장의 고민과 움직임에 대해 개괄적으로 이해할 수 있는 좋은 글을 페이 프로토콜에서 발행하여 해당 내용을 번역하여 공유를 드립니다. 해당 원문은 아래의 링크를 통해 확인하실 수 있습니다.

들어가며

유동성(liquidity)은 신흥 금융 시장에서 달성하고자 하는 주요한 목표 중 하나입니다. 가장 본질적인 문제는 "모든 사용자들은 가능한 저렴하게 거래를 하고 싶어하고 이를 위해서는 항상 거래 상대방이 필요하다"라는 것입니다. 여기서의 거래라 함은 토큰 스왑뿐만 아니라 대출, 차입, 파생상품 등을 모두 포괄하는 개념입니다.

특히 출시된 지 얼마되지 않은 DeFi 프로젝트의 경우 유동성이 특히 중요합니다. 프로젝트의 성장에 맞춰 팀에서는 보다 많은 사용자와 이해관계자들이 시장을 통해 진입하기를 원하기 때문입니다.

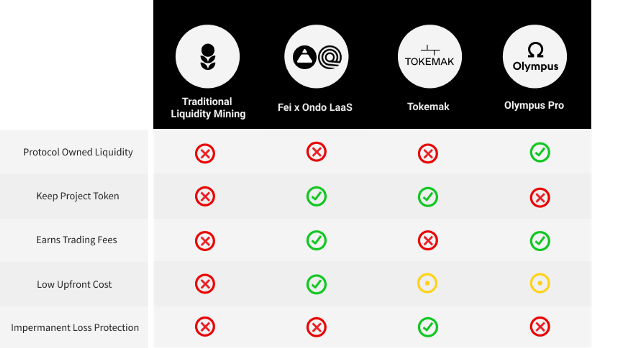

본 글에서는 그동안 DeFi가 유동성 문제를 어떻게 해결해왔으며 Fei, Ondo Finance, OlympusDAO, Tokemak과 같은 프로젝트가 DeFi의 다음 차세대 흐름을 어떻게 해결하고 접근해나가고 있는지에 대해서 살펴보겠습니다.

유동성 채굴과 돈 버는 것에만 관심이 있는 자본

DeFi 생태계의 성장을 촉발시켰던 가장 큰 계기는 Compound(이더리움 기반 대표 렌딩 프로토콜)에서 대출 시장을 이용한 대출인과 차입인들에게 COMP 토큰을 발행하여 제공했던 것이었습니다. 이 방식은 임시적인 유동성을 위해 프로젝트 소유권을 교환하는 최초 개념의 유동성 채굴이었습니다.

문제는 유동성 채굴이 비싸고 돈 버는 것에만 관심이 있다는 것입니다.

[참고] 돈 버는 것에만 관심을 가지고 있는 자본을 머시너리 캐피탈(mercenary capital)이라고 부르며 아래에서는 머시너리 캐피탈이라고 지칭하도록 하겠습니다.

사용자의 입장에서 수익 농사(yield farming)는 유동성 채굴 보상이 가장 큰 곳으로 자본을 계속해서 움직이는 것이 가장 최고의 전략이 됩니다. 이로 인해 사용자들은 유동성 채굴을 통해 획득한 프로젝트 토큰을 계속해서 시장에 매도하고 결과적으로는 보상이 줄어들면 다른 곳으로 자본을 움직이게 됩니다. 본래 경쟁이라는 것은 소비자들에게는 긍정적으로 작용하지만 기업(프로토콜)의 입장에서는 계속해서 어려운 상황에 직면하게 되는 요소가 됩니다. 후술하겠지만 경쟁은 프로토콜이 지속적인 혁신을 할 수밖에 없는 원동력으로 작동하기도 합니다.

이렇게 높은 비용에도 불구하고 사용자 기반을 부트스트랩하는 것이 그 어느 때보다 쉬워졌습니다. 토큰을 출시하고 그 중 10~50%만 커뮤니티에 뿌리면 갑자기 수 천만 달러~수 억 달러에 상당하는 총 자산 락업 가치(TVL)를 가질 수 있습니다. 2020 DeFi Summer라고 부르는 2020년 디파이 대유행의 시기는 Pool 2 스타일의 파밍과 같은 혁신으로 이어지는 트렌드의 정점이었습니다.

그러나 이러한 수치는 지속가능하지 않습니다. 프로젝트와 투자자 모두 유동성 채굴이 프로젝트의 장기적인 성장에 있어서 부정적으로 작용하게 된다는 것을 체감하고 있으며 이를 위한 다양한 해결방법이 논의되고 있습니다.

유동성에 대한 새로운 접근

머시너리 캐피탈 문제를 해결하는 것이 최근 DeFi 2.0이라고 불리는 디파이 성장의 차세대 흐름의 가장 큰 관심사 중 하나입니다. 새로운 프로토콜들은 유동성 문제를 해결하는 동시에 더 큰 시장 효율성을 달성하기 위해 기본 레이어로 존재하는 디파이 프로토콜들의 확장성 및 네트워크 효과를 사용합니다.

머시너리 캐피털에게 높은 비용을 지불하는 대신 프로젝트에서는 다음 중 하나의 옵션을 선택할 수 있습니다.

① 필요한 유동성 자체를 구매하는 방법

② 가장 저렴한 가격으로 가장 고품질의 유동성을 제공하는 프로토콜로부터 임대를 하는 방법

전자의 접근 방식을 프로토콜 소유 유동성(Protocol Owned Liquidity) 또는 프로토콜 운용 자산(PCV, PCA)이라고 부릅니다. 예를 들어 Fei Protocol이나 OlympusDAO, Frax Finance의 경우에는 모두 PCV를 기반으로 하므로 해당 토큰들은 TVL 당 유동성이 매우 높습니다.

반대로 유동성을 임대하는 후자의 접근 방식을 서비스로서의 유동성(LaaS, Liquidity as a Service)라고 부릅니다. LaaS는 Fei 및 Tokemak과 같이 해당 서비스를 전문으로 제공하는 프로토콜에서 효율적인 이용이 가능합니다.

머시너리 캐피탈의 문제를 해결하는 방법으로는 옵션, 락업 등 다른 여러가지 접근법이 존재합니다. 본 글에서는 유명 프로젝트의 접근법 몇 개만을 집중해서 다룹니다.

Olympus Pro를 통한 프로토콜 소유 유동성

Olympus Pro는 OlympusDAO 채권 메커니즘을 활용하여 프로젝트에 자체 프로토콜 소유 유동성을 얻을 수 있는 기회를 제공합니다. 프로젝트는 할인된 가격으로 토큰을 원하는 모든 종류의 LP토큰 또는 네이티브 자산으로 교환할 수 있습니다. 이는 프로젝트가 머시너리 캐피탈의 유동성을 유지하지 못하는 기존 유동성 채굴 프로그램에 비해 크게 개선된 방식입니다.

Olympus Pro 채권의 네이티브 토큰은 OHM 토큰과 아무런 관련이 없어도 되지만 프로젝트는 OHM 또는 sOHM과 페어를 이뤄 OlympusDAO 생태계에 노출될 수 있습니다.

Olympus Pro는 유동성 채굴 보상 비용을 높이고 프로토콜에 대한 부담을 보다 지속가능한 프로토콜 소유 유동성으로 전환합니다. 여기서 프로토콜은 손실에 대한 두려움 없이 영구적으로 유동성을 확보하기 위해 네이티브 토큰을 사용할 수 있습니다. 전통적으로 유동성 채굴은 대가가 없는 동일한 높은 초기 비용을 나타냅니다.

유동성은 원하지만 소유할 필요가 없는 프로젝트는 Tokemak 및 Fei와 같은 프로토콜을 통해 유동성을 임대하는 대체 방법을 선택할 수 있습니다.

Tokemak을 통한 지속 가능한 유동성

서비스로서의 유동성(LaaS)에 대한 접근 방법은 Tokemak에 의해 도입되었습니다. Tokemak을 사용하면 프로젝트에서 단일 토큰을 리액터에 공급할 수 있으며 이 토큰은 유동성 풀에서 ETH, USDC, FEI(예정)와 같은 네이티브 자산과 연결이 됩니다. TOKE 토큰 홀더들은 해당 유동성을 가장 필요로 하는 곳에 제공하는 의사결정을 담당하고 프로젝트에서 발생하는 비영구적 손실(IL)을 부담하게 됩니다.

비영구적 손실에 대한 부담은 예금자에게 큰 이점을 제공합니다. Tokemak은 거래 수수료를 통해 자체적으로 자산을 축적하는데, 이는 궁극적으로 지속 가능한 유동성을 제공하는 능력을 강화하는 역할을 합니다. TOKE 토큰은 사용자에 대한 보상으로 배출되며, TOKE 토큰 홀더들은 최종적으로 Tokemak 프로토콜 PCA에 대한 소유권을 가지게 됩니다.

TOKE 토크노믹스는 네트워크에 대한 장기적 관점에서의 참여를 권장합니다. TOKE 토큰을 지분으로 획득함으로써 프로젝트는 자신들이 유동성을 필요로 하는 곳에서 사용할 수 있습니다. 어떻게 보면 이러한 방식은 선투자 방식이지만 기존 방식의 유동성 채굴보다 훨씬 많은 강점을 가지게 됩니다.

장기적으로 지속 가능한 유동성을 원하는 프로젝트는 TOKE 토큰을 최대한 확보하여 Tokemak 리액터를 시드하는 것이 좋습니다. 토큰을 사용하여 비영구적 손실의 리스크 없이 지원을 받을 수 있는 유동성 시장에서 프로젝트 토큰을 페어링 할 수 있기 때문입니다.

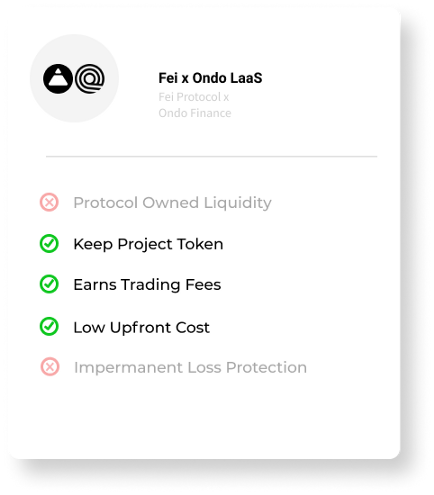

Fei x Ondo의 LaaS

페이 프로토콜은 온체인 상에서 투명하게 확인 가능한 보유 자산으로 백업되는 탈중앙화되고 확장가능한 스테이블코인인 FEI를 지원합니다. Fei는 PCV를 사용하여 FEI를 기본 페어로 하는 유동성 공급을 뒷받침 할 수 있습니다.

페이 프로토콜은 Ondo Finance와의 파트너십을 통해 비용 효율적이고 기간의 제한이 없는 유연한 방식의 유동성 서비스를 제공합니다. 기본적으로 프로젝트는 원하는 기간 동안 프로젝트 토큰을 Ondo 유동성 볼트에 예치할 수 있으며 페이 프로토콜은 해당 예치금을 새로 발행된 FEI와 매칭하여 유동성 페어를 형성합니다. 토큰은 Uniswap 또는 Sushiswap과 같은 AMM에서 페어링됩니다.

페이 프로토콜은 본질적으로 프로젝트가 제공하는 유동성을 2배로 늘리고 모든 선행 자본비용을 제거합니다. 볼트 기간이 종료되면 볼트는 FEI를 페이 프로토콜에 소정의 고정 수수료와 함께 반환하고 나머지 모든 토큰을 프로젝트에 반환합니다.

① 바이낸스(Binance.com) 가입링크 (거래수수료20% 페이백) : 바로가기

② 바이낸스 선물 가입링크 (1달간 거래수수료 10% 페이백) : 바로가기

③ 고팍스(GOPAX) 거래소 가입링크 (가입즉시 5,000원 원화 또는 코인지급) : 바로가기

④ 바이비트(Bybit) 거래소 가입링크 (거래수수료 15% 할인) : 바로가기

⑤ FTX파생상품 거래소 가입링크 (거래수수료 5% 페이백) : 바로가기

⑥ 코인원(Coinone) 거래소 가입링크 (거래수수료 10% 페이백) : 바로가기

⑦ 폴로닉스(PolonieX) 거래소 가입링크 (거래수수료 10% 페이백) : 바로가기

⑧ OKEx 거래소 가입링크 (110달러 리워드+40달러 수수료쿠폰) : 바로가기

⑨ 코인리스트(CoinList) 토큰세일 플랫폼 가입링크 (100달러 이상 거래시 10달러 상당의 BTC지급) : 바로가기

⑩ 후오비 글로벌 가입링크 : 바로가기

⑪ 후오비 코리아 가입링크 : 바로가기

⑫ KuCoin 가입링크 : 바로가기

⑬ Gate.io 가입링크 : 바로가기

@donekim transfered 10 KRWP to @krwp.burn. voting percent : 54.19%, voting power : 46.16%, steem power : 1860121.21, STU KRW : 1200.

@donekim staking status : 8001 KRWP

@donekim limit for KRWP voting service : 8 KRWP (rate : 0.001)

What you sent : 10 KRWP

Refund balance : 2 KRWP [58267287 - e2c6838201c247f9addbbe1005cb492e4e4a83b4]

와... 유동성을 사다니... 다 이해하진 못했지만 신박하네요 ㅎㅎ

이해하기 어려운 주제이군요...

노래가사 처럼...DeFi 점점 더 멀어져가는 듯 합니다