왜 케인스는 투자 방식을 바꿨을까?

학계 연구에 따르면, 시장을 이기기란 아주 어려운 일이며, 투자 전문가라 해도 비용과 위험을 감안했을 때, 장기간 동안 시장을 이긴 사람은 소수에 불과하다는 사실을 일관되고 보여주고 있다.

그렇다면 학계에서 직접 적극적으로 자금을 운용하면 어떨까? 예를 들어, 경제학자들이 온갖 정보, 학문적 통찰 및 기타 자원을 활용해 자금 운용에 나서면 시장을 비롯한 다른 누구보다 우수한 수익률을 올릴 수 있지 않을까?

유감스럽게도, 그 증거는 별로 고무적이지 않다. 대표적으로 롱텀 캐피털 매니지먼트는 노벨 경제학상을 받은 전문가가 운용한 헤지 펀드였지만, 1998년 드라마 같은 몰락의 길을 걸었다. 그리고 그 밖에도 사례는 많다.

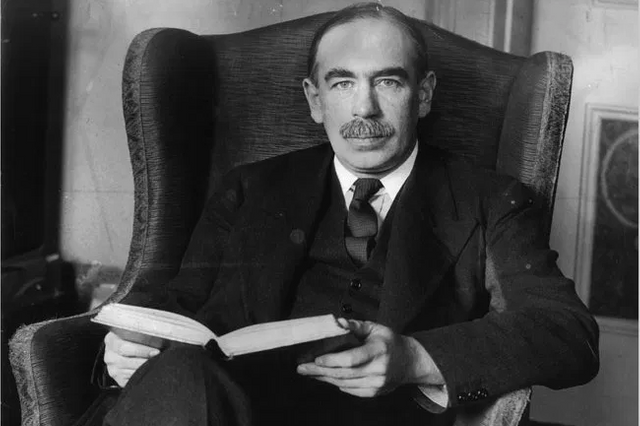

케임브리지 대학 저지 비즈니스 스쿨의 데이비드 챔버스 교수는 이 분야의 전문가로, 가장 유명한 경제학자라고 할 수 있는 존 메이너드 케인스와 예일 대학교의 기부금 펀드의 투자 성과를 자세히 연구해 왔다.

아래 챔버스 교수와의 인터뷰를 통해 케인스와 예일 모델의 경험에서 배울 수 있는 교훈에 대해 논의해 본다.

▷ 교수님은 시장 역사학자 엘로이 딤슨과 함께, 투자자로서 존 메이너드 케인스의 투자 실적을 연구하셨습니다. 케인스는 투자 경험에서 무엇을 배웠을까요? 그리고 오늘날 투자자가 배울 수 있는 교훈은 무엇일까요?

존 메이너드 케인스는 1920년대 초반부터 1946년 세상을 떠날 때까지 킹스 칼리지 케임브리지에서 회계를 담당했습니다. 여기서 케인스의 업무 중 하나가 투자를 책임지는 것이었습니다. 한편 케인스는 자기 재산을 스스로 관리했고, 대형 투자 보험 회사의 이사회 의장이었으며, 다른 보험 회사의 투자 책임을 맡고 있기도 했습니다. 하지만 케인스에게는 킹스 칼리지를 대신해 운용 중이던 기부금 펀드(물론 자기 재산 다음으로)가 가장 중요했다고 말하는 게 타당하겠죠.

케인스는 투자에 대한 글을 엄청나게 썼고, 상당 부분이 아직도 남아 있습니다. 역사학자 로버트 스키델스키가 쓴 케인스의 3부작 전기(John Maynard Keynes : Fighting for Britain, 1937-1946; ‘존 메이너드 케인스’라는 제목으로 우리나라에도 나와 있음)에 그중 일부가 담겨있습니다. 스키델스키는 케인스의 투자 생활을 전하면서, 자금을 운용하던 25년 동안 투자 철학과 방식이 어떻게 바뀌었는지도 말합니다.

우리가 케인스의 투자 철학과 방식이 어떻게 변해왔는지 자세히 조사해 본 결과, 실제 포트폴리오를 운용하면서 다양한 방식을 적용해 온 것을 알 수 있었습니다.

▷ 자세히 설명해 주시죠.

1920년대 케인스는 오늘날식으로 말하면 ‘톱-다운’ 방식, 즉 거시경제 지표를 바탕으로 자금을 운용했습니다. 그러면서 시장에 들어갈 시점과 나올 시점을 찾아낼 수 있다고 생각했고, 따라서 자신이 판단한 경기 사이클(그는 매매 사이클 또는 신용 사이클이라고 불렀습니다) 상황에 따라 주식, 채권 및 현금 등의 비중을 조절했습니다. 그리고 이 전략을 적극적으로 밀고 나갔지만, 그리 큰 성공을 거두지는 못했습니다. 특히 1929년 월스트리트의 붕괴와 동시에 일어났던 런던 주식 시장의 대폭락을 예측하지 못했습니다.

그 이유는 포트폴리오 운용에서 자산 배분과 비중 조절에 거의 무제한의 재량권을 갖고 있었고, 당시 주식 비중이 전체 자산 중 90%에 이르고 있었기 때문입니다. 한 마디로 주식의 열혈 추종자였던 셈이었죠.

그 일을 겪은 이후로 케인스의 투자 방식은 상전벽해같이 변하게 됩니다. 정확한 시점을 말하긴 어렵지만, 1930년대 초반 어느 시점이겠죠, 그때부터 오늘날식으로 말하면 소위 ‘바텀-업’으로 주식을 고르는 쪽으로 투자 방식을 바꿨습니다. 특히 소형주와 배당 수익률 같은 독특한 가치가 있는 주식에 집중했습니다.

이렇게 투자 방법이 아주 크게 변했고, 그에 따라 포트폴리오 역시 아주 달라졌습니다. 소형주와 배당 수익률이 높은 주식의 비중이 높아졌고, 시간이 흐르면서 매년 포트폴리오의 구성과 비중 조절 규모도 작아져 갔습니다. 그리고 주식 선택 방식에도 더 인내심을 갖는 쪽으로 변했고, 선호하는 특정 주식의 보유 기간도 더 길게 잡으려고 노력했습니다.

이런 변화를 통해, 수익률도 상당히 좋아졌습니다. 케인스 자신과 킹스 칼리지에게 처음 10년 동안은 상대적으로 실망스러운 수익률이었다면, 이후 15년 동안은 훨씬 더 높았기 때문에 상당히 만족스러웠을 것입니다.

▷ 사람들은 종종 케인스처럼 대학 기부금 펀드를 운용하는 이들은 다른 누구보다 똑똑할 거라고 생각합니다. 예일 대학의 데이비드 스웬슨이 아마 가장 좋은 예일 겁니다. 하지만 투자자들이 예일 모델과 다른 주요 대학의 투자 모델에서 배워야 할 것은 무어라고 생각하십니까?

존 메이너드 케인스를 연구하면서 알아낸 흥미로운 사실 중 하나는 케인스의 투자 기록 및 투자 경험과 예일 대학의 데이비드 스웬슨의 글이 서로 연관성이 있었다는 겁니다. 데이비드 스웬슨은 1985년 예일대 기부금 펀드의 최고 투자 책임자가 되었고, 현재까지 이 펀드를 성공적으로 운영하고 있습니다.

예일 대학의 기부금 펀드는 소위 "예일 모델"로 잘 알려져 있습니다. 예일 모델의 주요 특징은 아주 절대수익 자산 지향적 방식이라는 것입니다. 따라서 헤지 펀드, 사모 펀드, 삼림, 원유 및 천연가스 유전 같은 비유동성 자산의 비중이 높습니다. 이런 투자 대상은 일반적으로 주식 시장에 투자하는 것만큼 유동성을 얻기 힘듭니다.

동시에 예일 모델은 아주 적극적인 투자 방식을 채택하고 있습니다. 실제 데이비드 스웬슨은 몇 년 전 “Pioneering Portfolio Management(번역서: 포트폴리오 성공 운용)”을 통해 투자에 대한 자신의 생각과 예일 대학 기부금 펀드의 포트폴리오에서 그 생각을 어떻게 구현하고 있는지 자세히 설명하고 있습니다. 이 책을 보면, 케인스와 그의 글을 많이 인용하고 있습니다. 제가 엘로이 딤슨과 함께 발표한 논문에서는 케인스와 스웬슨의 연관성, 케인스의 투자 방식과 투자 철학이 발전해 온 길을 살펴보았고, 스웬슨의 투자 철학과 연결된다는 점을 알아냈습니다.

▷ 그렇다면 실제 그런 방식을 다른 사람들이 따라 하기 쉬운가요?

먼저 한 가지 질문을 해봐야 합니다. ‘과연 일반 투자자들에게 예일 모델, 즉 스웬슨의 투자 철학이 얼마나 의미가 있느냐?’는 것입니다. 그리고 실제 데이비드 스웬슨이 내놓은 두 번째 책 “Unconventional Success”에서도 그렇게 말합니다.

기관 투자자를 대상으로 한 이전 책과는 달리 “Unconventional Success” 일반 개인 투자자가 읽기 쉽도록 한 책입니다. 이 책의 핵심은 일반 투자자들에게 예일 모델을 따라 하지 말라는 것입니다. 예일 모델처럼 하려면, 투자 기회를 물색하는데 엄청난 양의 자원과 시간이 필요하고, 최고의 펀드 매니저들도 찾아내야 하기 때문입니다. 또한 위험도 엄청나고, 더 중요한 것은 비용, 엄청난 돈이 들어갑니다.

평범한 투자자라면 수동적인 펀드나 ETF를 통해 비용을 가능한 한 낮게 유지하는 편이 훨씬 낫습니다. 그리고 유동성이 낮은 자산에 대한 투자는 아주 신중해야 합니다. 이 분야에 투자하기 위해서는 아주 상당한 지식이 필요하기 때문입니다.

자료 출처: Evidence Investor, "EVEN KEYNES COULDN’T TIME THE MARKET"