비트코인 선물과 크립토 파생시장의 이해도가 필요한 시점 -The era of crypto derivative market-

[ 비트코인 선물 시장의 이해 ]

1/17(수) CBOE 비트코인 선물 만기 / 2월물 만기 2월 14일

1/26(금) CME 비트코인 선물 만기 / 2월물 만기 2월 23일

NASDAQ도 비트코인 선물 도입 예고

비트코인 선물의 기초와 전략을 이해할 필요성 증대

미국에서는 비트코인 거래가 점차 제도권으로 편입되어가는 모습을 보이고 있습니다. 세계 최대 파생상품 거래소인 CBOE, CME가 비트코인 선물을 런칭하고 첫 상장월물(1월물)이 지난 17일, 26일 만기를 맞이하였습니다. 아직까지 거래량이 많지 않지만, 앞으로 비트코인 시세를 판단하고 미래를 예측하는 주요 지표가 될 것으로 보입니다.

지난 17일 CBOE 선물 만기때는 공매도(Short)포지션을 가진 투자자들의 전략이 공매수(Long)포지션을 가진 가진투자자들을 압도했습니다. 비트코인 선물이 도입된 이후에 적극적으로 기관투자자들의 자금이 암호화폐 시장에 유입되고 있습니다. NASDAQ도 비트코인 선물 런칭 계획을 발표했습니다. 프리드먼 CEO는 “이미 시장에 나와 있는 선물 상품들과 다른 구조”라며 “가격을 추종하는 것보다는 투자의 성격이 강할 것” 이라고 이야기했습니다.

NASDAQ CEO 프리드먼의 코멘트를 바탕으로 비트코인 선물과 옵션이 합성된 ETN, ELS 등 구조화된 파생상품의 등장도 예상해볼 수 있습니다. 즉, 기관투자자들이 비트코인시장에서 새로운 발행사업을 하는 시대가 열리고 있습니다. CBOE, CME 비트코인 선물만기때 공매도(Short)포지션이 강했는데, 이 역시 기관투자자들이 매도 포지션을 발행했다고 볼 수 있습니다. 암호화폐 시장이 점차 제도권화 되고, 금융시장의 지배력이 커지는 가운데 대표적인 비트코인 금융상품인 선물에 대한 이해가 필요한 시점입니다.

- 제도권에 암호화폐 시장이 편입될 수록, 파생시장 거래 매커니즘에 대한 이해 필수적

CBOE, CME 비트코인 선물거래 이외에도 몇몇 거래소에서 레버리지를 제공하는 마진거래 형태로 공매수와 공매도를 할 수 있습니다. 우리나라에서는 코인원이 마진거래를 제공하다가, 금융위의 제제를 받아 서비스를 철회했습니다. 글로벌 거래소에서 마진거래는 체계적으로 운영되고 있고, 일부 기관투자자들(프로 트레이더)도 참여하고 있는것으로 알려져 있습니다.

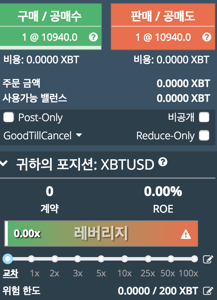

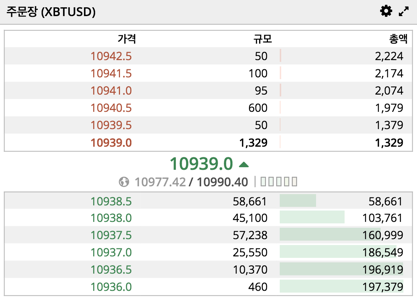

CBOE, CME 거래소의 선물거래는 초기 증거금률이 40% 이상이기 떄문에 CBOE에서는 $4,000, CME에서는 $20,000 이상이 필요합니다. 그러나 마진거래가 활발한 BitMEX의 선물거래는 초기 증거금률을 자유롭게 설정할 수 있습니다. 즉, 투자자가 사용할 수 있는 레버리지를 최대 100배까지 세팅이 가능합니다.

[ 아래 그림자료 2개는 BitMEX 거래 화면 예시입니다 ]

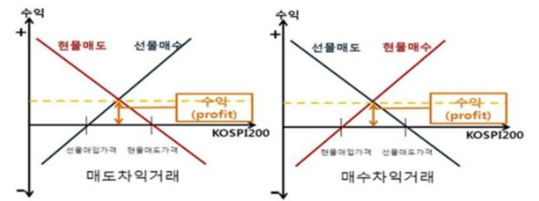

[ 주식시장에서 현/선물 차익거래 pay-off 예시 ]

레버리지를 활용한 수익극대화도 중요한 요소입니다. 하지만, 기관투자자들에게는 현/선물간의 가격차이(Basis)를 활용한 차익거래가 중요한 전략중 하나입니다. 위의 그림자료는 주식시장에서의 차익거래 pay-off를 표시한 것입니다. 수익을 결정짓는 요소가 바로 현/선물의 괴리인 basis입니다. 비트코인은 변동성이 매우 높고, 시시각각 빠르게 움직이기 때문에 basis가 급격하게 벌어지거나 축소됩니다. 베이시스 기반 차익거래를 하기에 매우 좋은 환경입니다.

비트코인 옵션도 등장한다면, 컨버전(합성선물매수) / 리버설(합성선물매도)과 같은 차익거래 유형도 시장에 등장할 것입니다. 파생시장에 대한 이해가 겸해질 때, 앞으로 크립토 시장을 더욱 명쾌하게 바라볼 수 있을 것입니다. CME 비트코인 선물 만기가 지난 27일~28일 주말의 크립토 시세는 반등이 나오고 있습니다. 앞으로 선물전략소개와 만기 시나리오를 점검하면서, 암호화폐 시황을 예상토록 해보겠습니다.

앞으로 정말 기대가 되는 자료네요! 기대하고 있겠습니다:) @홍보해