Największe bańki spekulacyjne w historii cz.1

Bańka spekulacyjna - samonapędzający się proces niezrównoważonego wzrostu lub spadku ceny lub dóbr na rynku. Często związany z nadaktywnością rynkową, która ma charakter przejściowy. Po okresie stosunkowo szybkiego wzrostu cen dóbr następuje gwałtowny spadek, często nazywany ,, pęknięciem bańki'', co najczęściej związane jest z radykalnym spadkiem wartości zasobów wielu inwestorów.

Niewielkie bańki, dotykające największe spółki, są częścią codziennego funkcjonowania rynków. Z kolej naprawdę duże manie zdarzają się rzadziej i na długo pozostają w pamięci. Historia zna wiele przykładów baniek spekulacyjnych. Wśród najważniejszych warto wymienić:

- Tulipomania ( 1636-1637 )

- Kompania Mórz Południowych (1711-1720)

- Mania Kolejowa (1840 – 1846)

- Bańka lat 20

- Bańka spekulacyjna w Japonii (1986-1991)

- Bańka internetowa dot-com (1995 – 2001)

- Mania hipoteczna (2007 – 2009)

Tulipomania jest znana jako najstarsza bańka giełdowa.Podczas Tulipomanii jak nietrudno się domyślić przedmiotem gry były cebulki tulipanów. Przybyły one do Europy z obszarów dzisiejszej Turcji w połowie XVI w. Nie lada gratka dla szybko bogacących się mieszkańców Zjednoczonych Prowincji Niderlandzkich! (Niderlandy przeżywały akurat wtedy swoją Złotą Erę.)

Najpierw jednak Karol Kluzjusz musiał wyhodować odmianę tulipanów, która była odporna na holenderski klimat – znacznie chłodniejszy niż turecki. Udało mu się to w 1593 r. Dzięki temu można je było zacząć uprawiać i krzyżować w poszukiwaniu pożądanych cech. Posiadanie najrzadszych odmian tych kwiatów cieszyło się w Niderlandach ogromnym prestiżem!

Ale później przyszedł wirus pstrości (TBV) i wyręczył hodowców: płatki zainfekowanych tulipanów zaczęły przybierać fantazyjne formy i barwy bez ich interwencji (na akwareli powyżej tulipan nazwany Semper Augustus [łac. ‚zawsze wspaniały’], którego cebulka osiągnęła rekordową cenę 6000 guldenów). Choroba biednych kwiatków nie wiedzieć czemu niezmiernie ucieszyła ich „miłośników”. Wirus ten przenoszony był jednak przez mszyce. Oznaczało to, że aby „potomek” miał pożądane cechy, trzeba było kupić cebulkę (wraz z mszycami) – a nie nasiona (z pewnością bez mszyc); choć i to niczego nie gwarantowało.

No i zaczęła się Tulipomania pełną gębą. Najgorętszy okres to lata 1634-1637 (w 1634 r. do gry na większą skalę włączyli się Francuzi). Tulipany stały się narzędziem uprawiania hazardu: nie kupowano ich już dla doznań estetycznych i zademonstrowania swojej pozycji, ale dla spodziewanego zysku. Grać zaczęli również ludzie mniej zamożni. Niektórzy sprzedawali swój dobytek, niektórzy zaciągali potężne kredyty byle tylko mieć na bilet wstępu do kasyna. Hmmm coś mi to przypomina ;) >Troszke można przeczytać we wcześniejszym wpisie<.

Zaczęto nawet zawierać kontrakty terminowe na sadzonki tulipanów (tzw. forward – kupowano/sprzedawano je, zanim wyrosły) – i nimi handlować (tzw. wind handel). Co więcej, w listopadzie 1636 r. holenderski parlament przyjął ustawę, która zezwalała na zawieranie takich kontraktów bez fizycznej dostawy (tzw. futures) – był to czysty zakład o przyszłą cenę cebulek tulipanów. (Teoria mówi, że nie ma sensu, żeby sprzedający dostarczał towar fizycznie – skoro kupujący może go sobie kupić na rynku; byle ten, kto przegrał, zapłacił różnicę pomiędzy ceną rynkową a zakontraktowaną. Efekt taki sam, jak w przypadku forwarda – tylko zazwyczaj potrzeba znacznie mniej pieniędzy.)

Strony takiego kontraktu zobowiązywały się do fikcyjnego kupna/sprzedaży określonej liczby cebulek po określonej cenie, w określonym momencie w przyszłości – rozliczenie polegało zaś na zwróceniu przez „przegranego” różnicy pomiędzy ceną rynkową a ceną z kontraktu. Dzięki temu zawierający kontrakt nie musieli posiadać środków na pokrycie całej wartości kontraktu – a jedynie na pokrycie różnicy w cenach. Działał tu mechanizm dźwigni finansowej (wypracowanie mniejszym kapitałem zysku/straty na poziomie, do którego normalnie potrzeba by znacznie większych środków).

Ustawa wprowadzała jednak różnicę pomiędzy kupującym a sprzedającym kontrakt (a więc i sadzonki): aby sprzedający wypełnił kontrakt, musiał wypłacić całą różnicę w cenie – ale jeśli to kupujący przegrał zakład, płacił maksymalnie 3,5% wartości kontraktu (nieważne, o ile cena by nie spadła). A to oznaczało, że kupujący z góry znał maksymalną stratę, którą mógł ponieść: 3,5% wartości kontraktu.

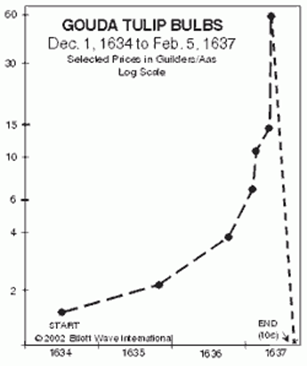

Wykres powyżej pokazuje zachowanie się cen tulipanów odmiany Gouda w szczytowej fazie Tulipomanii. Gracze, którzy mieli najwięcej szczęścia, mogli w miesiąc zarobić nawet 6 tys. guldenów (to prawie 250-krotność miesięcznych zarobków wykwalifikowanego rzemieślnika!). W styczniu 1637 r. indeks cen tulipanów wzrósł aż 26-krotnie!

A w tydzień później 20-krotnie spadł. Wielu ludzi zostało bogaczami, a jeszcze więcej bankrutam. Długi pogrążyły ich na lata. Na szczęście władza zajęła się biednymi poddanymi i na mocy prawa rzymskiego uznała handel tulipanami za hazard, zakazała go, a wszystkie niewypełnione kontrakty anulowała. Dzięki temu ciężar krachu spadł na barki hodowców tulipanów. Liczba bankructw wzrosła dwukrotnie.

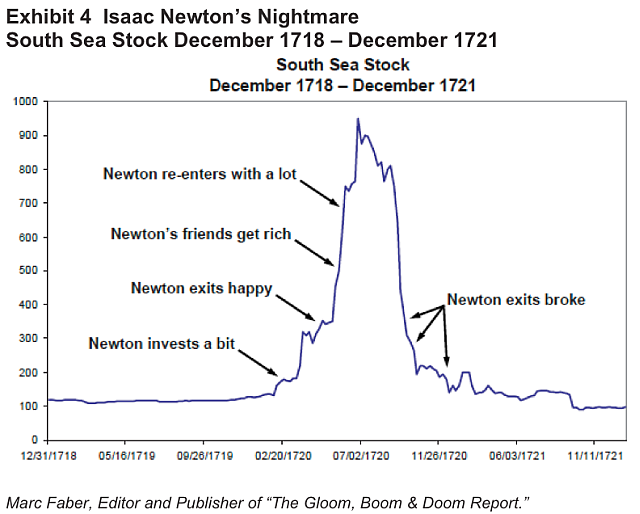

Na początku 1719 r. Izaak Newton, wybitny brytyjski fizyk, zainwestował w akcje Kompanii Mórz Południowych pewną stosunkowo niewielką sumę. Po kilku miesiącach wyszedł z inwestycji z niemal dwukrotnym zyskiem. Wspaniała historia geniusza, który potrafił dorobić się na nieprzewidywalnej giełdzie? Nie do końca. Gwałtowne wzrosty trwały, a naukowiec obserwował, jak spektakularnie rosną fortuny jego przyjaciół, którzy nie zdecydowali się upłynnić inwestycji. Zebrał więc ogromne pieniądze i zainwestował je znowu, po cenie niemal czterokrotnie wyższej niż na początku roku.

Na przełomie 1719 i 1720 r. Kompania Mórz Południowych zaliczyła spektakularny krach i Newton został bankrutem. Ta historia to nie tylko przestroga przed bańkami spekulacyjnymi, ale także, według niektórych historyków, pierwszy „współczesny” kryzys finansowy. Pociągnął za sobą upadek kilku banków i znaczący wzrost brytyjskiego długu publicznego, ale pozwolę sobie na odmienne zdanie.

Wykres cen akcji “South Sea Company” przedstawiony poniżej wraz z emocjonalną podróżą Newton-a, od chciwości do zadowolenia, następnie od zawiści i zazdrości kończąc bardziej na rozpaczy.

ale zacznijmy od początku...

Kompania została założona przez Lorda Skarbnika – Roberta Harleya w 1711 r. Główną przyczyną jej powołania była zbliżająca się ku końcowi wojna o sukcesję hiszpańską, z którą wiązano nadzieje na przyznanie Brytyjczykom prawa do prowadzenia handlu z koloniami hiszpańskimi w „Nowym Świecie”. Emisja akcji Kompanii zakończyła się sukcesem, do czego przyczyniła się m.in. gwarancja 6% odsetek. Niemniej jednak Traktat z Utrechtu (1713 r.), który doprowadził do zakończenia wojny, zawiódł w dużej mierze oczekiwania inwestorów. Przede wszystkim, na import niewolników do kolonii hiszpańskich został nałożony podatek, ponadto Kompania uzyskała zgodę na wysyłanie tylko jednego statku każdego roku. Pierwszy rejs handlowy z 1717 r. zakończył się umiarkowanym sukcesem. Jednakże wkrótce gubernatorem Kompanii został król Jerzy I, który zapewnił pewien prestiż całemu przedsięwzięciu. Oprócz tego Kompania zaczęła wypłacać akcjonariuszom 100-procentowe odsetki.

W 1720 r. na rynku zapanowała niebywała histeria, związana z akcjami Kompanii Mórz Południowych. Była ona rezultatem zaakceptowania przez Parlament propozycji przejęcia przez nią długu państwowego. Cała Kompania miała na zewnątrz fasadę zwykłej spółki handlowej, a w rzeczywistości było to wyrafinowane przedsięwzięcie Roberta Harleya, dzięki któremu zamierzał on pozyskać mechanizm finansowania pożyczek rządowych poprzez spekulacyjną grę na wzroście kursu akcji Kompanii.

Rządowi udało się przekonać akcjonariuszy do pokrycia 10 mln funtów krótkoterminowych zobowiązań państwa, w zamian za emisję nowej serii akcji. W zamian za to rząd Jej Królewskiej Mości miał wypłacać Kompanii wieczystą „rentę”, która wynosiła 6% rocznie od powyższych 10 mln. Mimo że nad całym projektem zaczęły się zbierać ciemne chmury (m.in. Hiszpania niezbyt przychylnie patrzyła na brytyjską ekspansję handlową), a dotychczasowe wyniki spółki nie były obiecujące to inwestorów łudzono mirażami przyszłych zysków.

Działalność Kompanii skupiała się prawie wyłącznie na transporcie do Ameryki Południowej niewolników, kupowanych w Zachodniej Afryce. W ciągu 25 lat, podczas 96 kursów zdołano kupić 34 tys. niewolników, z których podróż przez Atlantyk przeżyło 30 tys. (śmiertelność wynosiła 15%).

Do gorączki zakupowej z 1720 r. przyczyniły się plotki rozpowszechniane przez mocodawców Kompanii, zgodnie z którymi miała ona osiągnąć w przyszłości „ogromne zyski”. Oprócz tego Kompania „sprzedawała” (w rzeczywistości przekazywała za darmo) akcje znanym osobistościom, które uwiarygadniały całe przedsięwzięcie swoimi nazwiskami.

Krach

Wszystkie te okoliczności sprawiły, że kurs akcji wspiął się ze 100 funtów do 1000. Cały kraj opanowała mania inwestycji w udziały w Kompanii. Swoje oszczędności wkładali do spółki dosłownie wszyscy – od prostych chłopów do zamożnych lordów. Hossa związana z Kompanią Mórz Południowych przełożyła się także na kursy innych spółek, które teraz korzystały z nagłego zainteresowania „prostego ludu” rynkiem kapitałowym. Jedna ze spółek, korzystając z ogólnej ekscytacji i euforii, reklamowała się nawet jako „zyskowna kompania od przedsiębrania i wykonywania, ale nikt nie wie czego”[1], co świadczyło o ogólnych nastrojach rynku, który był w stanie kupować wszystko „w ciemno”.

Po osiągnięciu poziomu 1000 funtów cena akcji Kompanii zaczęła z powrotem spadać i osiągnęła ponownie 100 funtów przed końcem 1720 r. Taka gwałtowna zmiana pociągnęła za sobą falę bankructw, w szczególności wśród inwestorów, którzy pozaciągali kredyty na kupno akcji. Teraz sytuacja uległa odwróceniu i akcjonariusze za wszelką cenę pragnęli pozbyć się swoich udziałów, co jeszcze bardziej pogłębiło zapaść na rynku. Jakby tego było mało, duża część akcjonariuszy skorzystała z „genialnego” pomysłu zarządzających Kompanii, aby oferować kupującym kredyty na zakup własnych akcji. Gdy nadeszła zapaść inwestorzy z „pożyczonymi akcjami” nie mogli za nie zapłacić w inny sposób, jak tylko poprzez ich sprzedaż, co również przyczyniło się do pogorszenia sytuacji. Wszczęte na polecenie Parlamentu śledztwo w sprawie Kompanii z 1721 r. wykazało ponadto ogromną skalę nadużyć i nieprawidłowości wśród jej dyrektorów. Pierwszy Lord Skarbnik – Robert Walpole, który od początku przeciwny był całemu pomysłowi, musiał włożyć wiele wysiłku w to, aby przywrócić nadszarpnięte zaufanie do rządu.

Fajny materiał, o tulipanach gdzieś czytałem, jedna lub parę cebulek kosztowała tyle, co 40 lat pracy.

Najwyższą cenę osiągnęła słynna Semper Augustus, która została kupiona za 6000 guldenów, a średni roczny dochód wynosił 150. Czyli zgadza się 40 lat :)

A jednak dobrze pamiętałem :)

Bardzo interesujący art. Dzięki.

Świetny artykuł. Ciekawe czy z bitcoinem nie bedzie podobnie....

Obawiam się, że tak może być. Tylko nie wiemy kiedy.

Poczekamy co będzie z BTC