일본의 ICO 가이드라인 : 일본 블록체인 전문가 집단(CRS), 금융청에 ICO 가이드라인 제안

안녕하세요, 암호화폐가 가져올 새로운 미래를 꿈꾸는 @Cryptodreamers입니다.

오늘은 이웃나라 일본의 이야기를 전해드리려고 합니다. 바로 일본의 CRS라는 블록체인 전문가 집단이 '17년 11월부터 올해 3월까지의 연구결과를 바탕으로 일본 금융청에 ICO 가이드라인을 제안했습니다. 어떤 내용인지 한 번 살펴보려고 합니다.

가깝고도 먼 나라 일본......

일본은 전 세계에서도 암호화폐에 대한 이해가 가장 높은 나라이며, 암호화폐의 가능성에 대한 인식을 바탕으로 가장 선도적인 입장을 갖고 법적 제도적 틀을 만들어가는 나라입니다. 사실 이렇게 될 수 밖에 없었던 사건이 있었죠. 2014년 일본에서 근거를 두고 영업을 하던 마운트곡스 암호화폐 거래소의 해킹으로 약 470억엔의 초대형 도산 사태가 발생하자, 국가적 차원에서 암호화폐에 대한 연구와 규제를 시작해야만 했던 것입니다.

일본의 금융청의 대응

'14년 마운트 곡스 사건 이후의 일본 금융청(우리나라의 금융위원회과 금융감독원 통합기관)의 세부적인 대응 내용을 살펴보면 다음과 같습니다.

- 2015년 12월 : 금융심의회 워킹 그룹의 보고 - 국제적인 동향 및 제도정비의 필요성 확인

- 2017년 4월 : 개정자금 결제법 시행 - 가상통화의 정의, 가상통화와 법정통화의 교환업자 등록제도 도입, 이용자 신뢰성 확보를 위한 예탁자금 및 가상통화의 분별, 자금세탁 및 테러자금 공여대책으로 구좌개설시 본인 확인 의무 부여(AML,KYC), 별도 이용자들의 선전광고 공개, 투자사기 등 주의 환기

- 2017년 7월 : 소비세의 과세에 관한 법령개정 - 가상통화 거래소에 대한 소비세 비과세

- 217년 10월 : ICO 투자자 및 사업자에 대한 환기 - ICO 인식 제고, 투자자 리스크 관련 발표

- 2017년 11월 : 자금세탁 및 테러자금 대책 - 국제적 금융규제에 관한 대응 및 당국간의 네트워크, 협력 강화 / 자금세탁과 테러리스트에 자금공여를 미연에 방지하기 위한 각국의 협조 체제 구축 / 2019년 예정인 Financial Action Task Force(FATF)에서 일본의 체제강화를 강조(G7을 포함한 35개국과 2개의 지역기관이 협력중)

- 2018년 1월 : 가상통화 교환업자의 보고징구 명령 - 가상통화 교환업자(16개사), 준가상통화 교환업자(15개사) 지정, 보고의 대상 규정화

- 2018년 3월 : 가상통화 교환업계의 자율적 규제 유도 - 블록체인 및 가상통화 업계의 2개 단체를 통합 유도, 4월 1일부 통합 신단제 발족

- 2018년 3월 : 가상통화 교환업자에 대한 연구회 설치 - 가상통화와 교환업 등에 관한 제도적 대응 및 검토를 위해 금융실무자, 가상통화교환업계의 단체 및 관계정부기관 담당자가 동참하여 연구를 실시

일본 정부는 한발 앞서 움직이고 있습니다. 기존의 틀로는 이해할 수 없는 새로운 기술이다 보니 새로운 이해를 바탕으로 한 새로운 룰이 필요한 상황입니다. 이러한 상황속에서 일본의 민간 조직인 CRS는 금융청에 가이드라인을 제시하며, 금융청의 적극적인 변화의 수용과 암호화폐 산업을 제도권으로 들여오는 노력을 촉구하고 있습니다. 자세한 내용을 한 번 살펴보겠습니다.

CRS(일본의 블록체인 전문가 집단) 일본 금융청에 ICO 가이드라인을 제시

CRS는 Center for Rule-making Strategies의 약자이며, 4월 5일 일본의 다마 대학을 중심으로 금융, 벤처, 민간업체의 블록체인 전문가들이 모여 ICO의 가이드 라인을 공식적으로 제시하였습니다. 자세한 내용을 한 번 살펴보죠.

왜 가이드라인을 제안하는가?

전 세계적으로 ICO는 자금을 조달할 수 있는 탁월한 수단으로 활용되고 있음에도 불구하고, 이에 대한 적절한 법적 제도적 규제가 없는 상황으로 ICO에 대한 법적인 입장이 불분명한 상황입니다. ICO에 대한 세금 문제 역시 주요한 사안입니다. 암호화폐 산업 자체가 걸음마 단계이기 때문에 이와 관련해서 적절한 규제와 가이드라인이 필요한 상황이고 이러한 이유로 리서치 그룹을 만들게 되었으며, 벤처기업, 금융기업의 전문가가 함께 모여 참여하게 되었습니다.

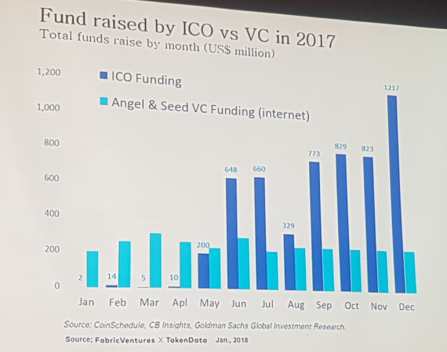

전 세계적으로 ICO를 통한 자금조달의 규모가 기하급수적으로 커졌지만, 각국에서는 이에 대한 명확한 규제와 방침을 갖지 못하는 실정

누가 참여하는가?

쟁쟁한 분들이 많이 참여를 하시네요 역시.

- Toshifumi Kokubun : 다마 대학원 비지니스 스쿨 교수

- Takuya Hirai : 일본 중의원

- Yasuyuki Ogyu : 딜로이트 토마츠 컨설팅 회사 대표 관리자

- So Saito : 소로 오피스 대표 법률위원

- Toshikazu None : 딜로이트 토체 토마츠 파트너

- Yuzo Kano : Bitflyer 대표

- 참여 기업 (CrowdWorks Inc / Dai-ichi Life Holdings, Inc. / Daiwa Securities Group Inc. / GMO Payment Gateway, Inc. / JTB Corp. / Mitsubishi UFJ Financial Group, Inc. / Mizuho Financial Group, Inc. / Nomura Holdings, Inc. / NTT DOCOMO, INC. / Sumitomo Mitsui Financial Group,Inc. / SUMITOMO CORPORATION / Tokyo Electric Power Company Holdings, Inc. / VOYAGE GROUP Inc.)

용어의 정의

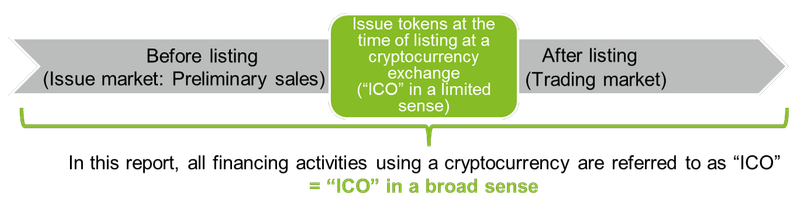

가장 먼저 명확한 용어에 대한 정의가 필요합니다. 가이드라인에서 밝힌 토큰과 상장, 사전판매의 단어 정의를 살펴보겠습니다.

- 토큰(Token) : 발행자에 의해 전자적으로 발행되어 투자자에게 전달된 암호화폐 거래소의 결제 암호화폐의 가치 단위

- 리스팅(Listing) : 암호화폐 거래소에서 거래가 될 수 있도록 토큰을 포함시키는 행위

- 사전판매(Preliminary Sales) : 거래소에 상장되기전 토큰을 판매하는 행위

엄격하게 이야기 하자면, 불특정한 투자자들에게 일반적으로 ICO는 최초 토큰의 발행을 통해 거래소에서 거래가 가능한 것까지를 언급하는 말입니다만, 이 리포트에서 ICO는 사전 판매를 포함하여 제반의 모든 암호화폐를 통한 금융활동을 이야기합니다.

잠재적인 ICO의 용도

대다수의 ICO발행자들은 인터넷 사업과 관련된 벤처기업이거나 프로젝트인 경우가 많습니다. 하지만 미래에는 ICO의 목적과 계획이 달라질 수도 있을 것입니다. 현재로서 발생하지 않은 여러 종류의 ICO를 모두 예측하는 것은 현실적으로 불가능한 일이지만, 가능한 범주내에서 고려를 해본다면 3가지 정도의 경우로 분류가 가능합니다. 물론 이 분류는 현재에 한하여 활용이 가능한 것이며, 미래의 변화에 대해 완벽하게 적용시킬 수는 없을 것이라고 생각합니다.

유형 1 : 벤처 회사 타입

개념 : 하이 리스크, 하이리턴의 벤처 회사

잠재적 발행자 : 벤처 캐피탈과 현재의 자금 시장을 활용하기 힘든 작은 벤처 및 지역 기업

잠재적 투자자 : 다른 일반적인 자산에 비하여 하이 리스크, 하이리턴을 희망하는 투자자들유형 2 : 생태계(Ecosystem) 타입

개념 : 기업과 지역정부가 연계된 회사 혹은 복수의 조직들의 협력적 자금 조달

잠재적 발행자 : 새로운 생태계 조성을 통해 시장을 형성하고자 하는 지역정부와 회사의 협력 조직

예시 : 수소 사회 벤처기업, 명확한 공급사슬을 가진 인권 형성을 위한 움직임, 탄소가스 배출 거래 등

잠재적 투자자 : 생태계가 형성되면 이에 참여하고자 하는 회사들유형3 : 대기업 타입

개념 : 한 조직 내에서 고위험의 사업을 위해 자금 조달

잠재적 발행자 : 실현 가능성의 평가가 어렵거나, 조직이 보유한 기술과 같은 암묵자산을 활용하고자 하는 하이리스크의 사업자

예시 : 새로운 제품 개발, 비디오 게임의 컨텐츠 개발

잠재적 투자자 : 프로젝트에 참여함으로써 특별한 로열티를 가지거나 회사로부터의 특별한 댓가를 원하는 투자자들

가이드라인의 제안

ICO의 발전과 상용화를 위해서, 증권형 토큰과 발행 시장에서의 거래 토큰부터 정립하는 것이 바람직합니다. 왜냐하면 거래시장에서 토큰의 구매와 판매를 위해서는 자금결제시행법(Payment Services Act)가 있어야만 하기 때문입니다. 하지만 시장에 대해서 명문화된 법적 제도적 근거가 없기 때문에, 투자자들에 대한 보호없이 양쪽의 오해를 유발하고 있는 상황입니다. ICO 사업연구회는 토큰에 대해 2가지 원칙을 제안함과 동시에 ICO의 혁신성과 유연성뿐만 아니라 투자자에 대한 보호에 대한 관점에 중점을 두려고 합니다.

- 발행원칙 1

발행자는 반드시 제공하고자 하는 서비스에 대한 명확한 정의와 계획과 진행상황에 대해 정보를 제공해야하며, 이익과 잔여 자산, 투자자에게 분배된 토큰, 주주, 채권자 등 투자받은 자금의 분배에 대한 명확한 규정을 제공해야 합니다.

위의 제안은 ICO가 발행자에 의해 디자인되고 결정되긴 하지만, 잠재적으로 토큰의 투자자, 주주, 채권자들이 발행에 대해 명확히 알아야하는 권리가 있으며 이에 대한 발행자의 의무가 있음에 관한 것입니다.

- 발행원칙 2

발행자는 반드시 백서의 진행상황에 대한 정보를 제공해야한다.

위의 제안은 발행자가 백서에 명시된 계획이 얼마나 진행이 되었는지 토큰 투자자들이 알 수 있도록 하는 수단을 사전에 명시해야 함을 말합니다. 공개되는 정보가 반드시 토큰 발행의 목적이나 회사의 물리적 실체에 대한 재무 정보일 필요는 없습니다. 또한, 백서는 매우 투명한 방식이어야 합니다. 예를 들어, 백서가 수정되는 것에 대해서 규정화해야하며, 수정의 기록들은 볼 수 있어야 합니다.

또한, 위의 원칙들과 연계해서 본 가이드 라인을 통해 이하의 실질적인 행동을 촉구합니다.

- 가이드라인 1

ICO는 반드시 현재의 주주와 채권자들에게 수용될 수 있도록 디자인되어야 합니다.

ICO가 특정 주주에 대해 불이익이나 이익을 유도하는 수단이 되어서는 안됩니다.

- 가이드라인 2

ICO는 현재의 자산을 융통하기 위한 수단으로서 자금조달의 창구가 되어서는 안됩니다. (일명 "깡" 금지)

ICO가 사회의 폭넓은 지지를 받기 위해서는, 법의 회피를 위한 수단으로 활용되는 상황을 막아야 합니다.

우리는 투자자의 토큰 구매와 판매 행위를 보호하기 위해 5가지 원칙을 제안합니다.

- 매매원칙 1

토큰 판매자는 반드시 KYC를 통해 고객의 적절성을 판단해야 합니다. - 매매원칙 2

토큰 발행자를 지원하는 관리 회사는 발행자의 KYC를 반드시 확인해야 합니다. - 매매원칙 3

암호화폐 거래소는 반드시 토큰 상장에 대한 폭넓은 산업의 최소기준을 규정하고 적용해야 합니다. (토큰이 활용되는 산업의 특성을 고려하여 산업별 기준이 필요하다) - 매매원칙 4

토큰이 상장되면, 내부 거래 등 불공정 거래를 엄격히 제한해야 합니다. - 매매원칙 5

토큰의 발행자, 관리 회사, 암호화폐 거래소 등 각 당사자들은 보안을 준수해야합니다.

미래를 위하여

ICO 사업연구회가 제안한 위의 원칙들은 현재 준수되어야 할 최소한의 기준들입니다. 토큰의 발행자와 투자자가 안전하게 ICO를 하고 사회적인 수용을 얻어내기 위해서는 좀 더 세부적인 룰이 필요할 것입니다. 예를 들어, 우리는 발행자가 ICO와 관련하여 그들이 결정하는 권한과 의무에 대해 명시해야한다는 것을 제안했습니다. 하지만 미래에 좀 더 사례들이 나오고, 어떤 룰들은 특정한 사례를 제한하거나 개선되거나 할 것입니다.

또, 토큰의 발행시 룰은 발행자가 주주와 채권자들로부터 동의를 얻어가는 과정에서 필요로 하는 합의를 원활하게 하는 것에 기여할 것입니다. KYC의 확인에 대해서는, 명확한 수단이 언급되지 않았지만 KYC를 명확하게 한다는 것은 어려운 일입니다.

이러한 상황을 모두 고려하여, 합당한 회계 및 세금 기준을 만들어야 하는 것은 필수불가결한 상황입니다. 이러한 모든 문제들에 대한 해결책을 찾아가는 것이 매우 어려운 일임에도 불구하고, 우리는 이러한 제안이 각각의 당사자들의 미래를 위한 토론에 기여하길 바랍니다.

일본의 블록체인 및 금융 전문가들로 구성된 CRS(Center for Rule-making Strategies)의 ICO 가이드라인 제안서를 살펴보았습니다. 직접 하나하나 살펴보니 해외 뉴스 발표된 것처럼, '완벽하고 디테일한 수준'의 제안은 아니지만, ICO라는 큰 시대의 변화를 수용하고자 하는 일본인들의 노력이 정말 멋있습니다. 암호화폐 및 블록체인 업계 종사자들은 ICO에 대한 가이드라인을 정부에서 규정해주기를 바라고 있습니다.

대한민국도 이러한 시대의 변화를 적극적으로 수용하고, 변화를 모색하여 블록체인 산업을 이끌어가는 주역이 되었으면 하는 바람입니다.

일본의 규제 현황과 관련된 포스팅

https://steemit.com/kr/@cryptodreamers/blockchain-3-0-forum-1

CRS의 ICO가이드라인 제안

https://www.tama.ac.jp/crs/2018_ico_en.pdf

스위스의 FINMA(금융시장감독회 : Financial Market Supervisory Authority)의 ICO가이드 라인 발표

https://www.finma.ch/en/news/2018/02/20180216-mm-ico-wegleitung/

Congratulations @cryptodreamers! You have completed some achievement on Steemit and have been rewarded with new badge(s) :

Click on any badge to view your own Board of Honor on SteemitBoard.

To support your work, I also upvoted your post!

For more information about SteemitBoard, click here

If you no longer want to receive notifications, reply to this comment with the word

STOPGo here: https://steemit.com/@a-0-0

nice car

궁극적으로는 현재 IPO에 준하는 ICO가 되리라 전망해 봅니다.

안녕하세요 어론님! 1602년에 네덜란드에서 동인도 주식회사가 세워질 때, 주식에 대한 개념을 사람들이 전혀 이해하지 못하고 사기라고 비난했었다고 합니다. ICO가 뿌리를 내려 자리를 잡고, 새로운 자금조달 방식이 된다면, 역사는 끊임없이 반복된다는 옛말이 또 맞았구나, 하고 생각하지 않을까요? ㅎㅎ 재미있는 상상을 해봅니다.

공감합니다. 주식시장 출발이 저희 세대가 태어나기 전이라 그냥 진리라고 생각 하는 사람들이 있는데, 제도는 항상 시대에 맞게 변해 가는거겠죠. 코인시장이 건전한 새로운 투자 시장으로 잘 자리잡기 바래봅니다.