Stawka VAT w Polsce

Wczoraj pytałam się Was jak rozliczać z fiskusem na płaszczyźnie kryptointeresów. Rozmyślając nadal o tym dzisiaj na spacerze z wózkiem dostałam zwyczajnie białej gorączki. Już pomijam fakt zawiłości i interpretacje US jak im tam wiatr zawieje, ale ogólnie o opodatkowanie praktycznie wszystkiego.

Żeby wszystko było jasne to trzeba zacząć od definicji. A więc:

Podatkiem jest publicznoprawne, nieodpłatne, przymusowe oraz bezzwrotne świadczenie pieniężne na rzecz Skarbu Państwa, województwa, powiatu lub gminy, wynikające z ustawy podatkowej.

(Dz.U.2017.0.201 t.j. - Ustawa z dnia 29 sierpnia 1997 r. - Ordynacja podatkowa, Art. 6)

Ewidentnie jest podkreślona przymusowość, czyli nie ma innej opcji, bo jak nie to od razu państwo zrobi ci z życia piekiełko na ziemi. Niestety ktoś chciwy i bystry dawno temu wymyślił podatki- za towary, usługi, ostatnio nawet za deszczówkę rozliczaną przez powierzchnię dachu budynków (w Polsce jeszcze nie weszło w życie), która ma napsuć krwi nie jednemu przedsiębiorstwu i gospodarstwom domowym klik. Co ciekawe ustawa ma nie dotyczyć kościołów i innych ośrodków wyznaniowych, ale to już bardziej taki smaczek do wątku.

Kiedy już tak jesteśmy przy tym kościele to przypominają mi się lekcje historii o średniowieczu, gdzie nie raz uczono o systemach podatkowych w tamtym okresie. Idąc za wikipedią, dziesięcina jest systemem nakazującym oddawać swoją 1/10 zarobków, czy towarów na rzecz Kościoła, a dokładniej duchowieństwa. Danina jako świadczenie przymusowe na rzecz silniejszego pana, władcy i pańszczyzna przypominająca niewolnictwo.

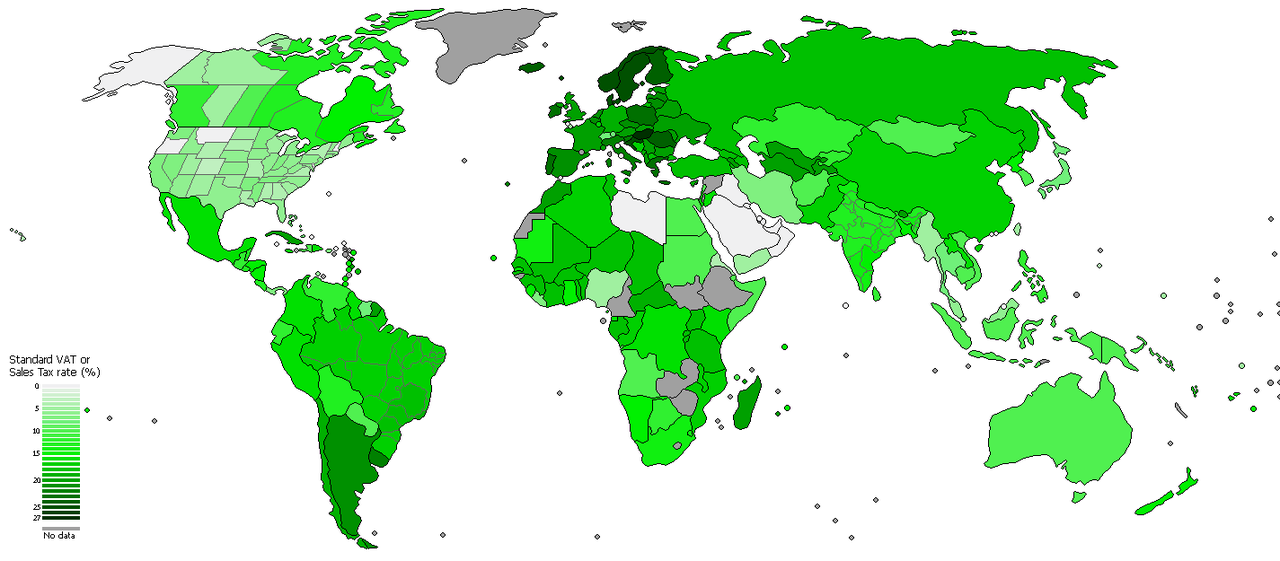

Czasy drastycznie się zmieniły, za to charakter subtelnych haraczy już niekoniecznie (źródełko bez końca, szkoda zamykać, czyż nie?). Obecnie w Polsce mamy spory wachlarz różnych stawek podatkowych i tak przeglądając to jedne z najdroższych w Europie. Swoją drogą Europa jest zagłębiem wyciskania z ludzi kasy sowitymi podatkami.

Jak widać z powyższej grafiki, większość z nas źle trafiła. Może kiedyś się to zmieni.

VAT (Value Added Tax) w Polsce istnieje od 1993r. i zastąpił on podatek obrotowy. W tej chwili różne dyrektywy unijne nakazują nam się trzymać określonych ram. Najniższa dopuszczalna stawka podstawowa to 15%, którą wybrał Luksemburg, najwyższą przyjęły Węgry, bo aż 27%! U nas obecnie króluje od 2011r. 23% i to ma tak trwać do 2018r., czyli jeszcze rok z kawałkiem.

Tych stawek mamy multum kombinacji, zależnie od danego sektora i warunków. Zwyczajnie idzie się w tym zamotać.

| Stawka VAT | Co obejmuje |

|---|---|

| 23% | Podstawowa |

| 8% | *Towary i usługi (załącznik nr 3 do ustawy VAT) *Dostawy, budowy, remonty, modernizacje, termomodernizacje, lub przebudowy obiektów budowlanych, lub ich części zaliczonych do budownictwa objętego społecznym programem mieszkaniowym |

| 5% | *Towary wymienione w załączniku 10. do ustawy o VAT, czyli podstawowe towary żywnościowe, np. chleb, produkty zbożowe, nabiał, przetwory mięsne oraz soki *Książki i czasopisma specjalistyczne |

| 0% | Wewnątrzwspólnotową dostawę towarów, eksport towarów |

| 7% | Zryczałtowany zwrot podatku |

| 4% | Stawkę ryczałtową dla świadczących usługi taksówek |

| 18,70% | Usługi i towary w handlu i gastronomii z możliwą obniżką stawki podstawowej 23% |

| 7,41% | Usługi i towary w handlu i gastronomii z możliwą obniżką stawki 8% |

| 4,76% | Usługi i towary w handlu i gastronomii z możliwą obniżką stawki 5% |

(Źródło: poradnikprzedsiebiorcy.pl, Stawki VAT na lata 2016, 2017, 2018)

Na blogu dla przedsiębiorców "Infakt" możemy również wyczytać o zwolnieniach podatkowych w przypadku przedsiębiorstw i limitach dla takowej sytuacji

Zwolnienie z VAT

W ustawie wyróżnione zostały także towary i usługi całkowicie zwolnione z VAT, jest to tzw. zwolnienie przedmiotowe. Przykładowo są to korepetycje udzielane przez nauczycieli, najem nieruchomości wyłącznie na cele mieszkaniowe, czy usługi świadczone przez psychologów, lekarzy i pielęgniarzy. Stosując zwolnienie przedmiotowe należy na fakturze wpisać „zw” i wskazać odpowiednią podstawę prawną zwolnienia.

Przepisy przewidują jeszcze jeden rodzaj zwolnienia, a mianowicie zwolnienie podmiotowe. Może z niego skorzystać większość przedsiębiorców, których łączna wartość sprzedaży nie przekracza kwoty 200 000 zł w obrębie danego roku podatkowego. Nowy limit zwolnienia podmiotowego od 1 stycznia 2017 roku. Wykluczenie z przywileju zwolnienia podmiotowego obejmuje m.in przedsiębiorców świadczących usługi prawnicze i jubilerskie. W przypadku rozpoczęcia prowadzenia działalności w trakcie roku, limit zwolnienia podmiotowego należy przeliczyć proporcjonalnie do liczby dni istnienia firmy. Przekroczenie limitu oznacza konieczność rejestracji do VAT.

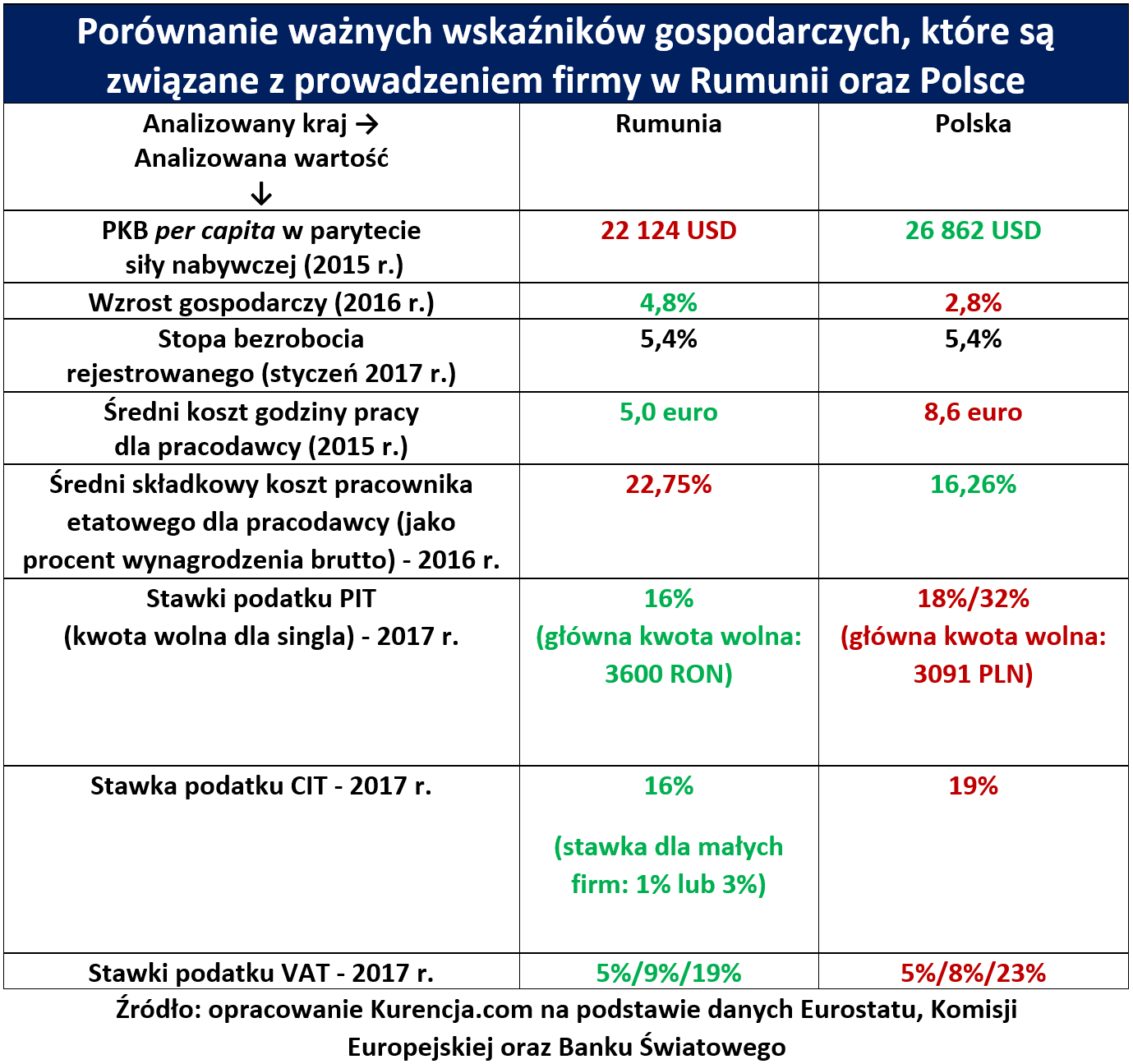

Dla przedsiębiorców jest jeszcze CIT (Corporate Income Tax) pobierany od dochodów uzyskiwanych przez podmioty prawne, ale to już inna bajka. Przy okazji pisania posta natrafiłam na ciekawe zestawienie związane z prowadzeniem firmy w Polsce i Rumunii. Daje do myślenia.

Jak zapewne słyszeliście, Rumunia ma na pieńku z UE, bo mają zbyt szybki wzrost gospodarczy spowodowany ukróceniem masy podatków, bo aż ponad stu! Do poczytania np. tutaj, czy tutaj. No i co się okazało? A no to, że teraz Rumunia leci jak burza. UE lubi trzymać krótko Europę B, lub jak kto woli, innej prędkości, a tu niespodzianka- strasznie biedny kraj wychodzi na prostą, inwestorzy lgną garściami i mimo obniżenia i skasowania głupot to mają w budżecie dużo więcej kasy jak przed reformą.

Nie wiem czemu polskie rządy wolą iść w coraz to większe oskubywanie Kowalskich i Nowaków. Przykład Rumunii, kraju nędzy i rozpaczy pokazuje, że można postępować inaczej wobec ludu, swoich wyborców.

No i na koniec trochę o podatku giełdowym. Dopiero się w to wszystko wdrażam, ale przy kryptowalutach, ich obrocie to może być pomocne.

- Podatek giełdowy każdy inwestor odprowadza sam Jeżeli nie prowadzimy działalności gospodarczej, to większość podatków, które płacimy, np. pracując zawodowo, nie przechodzi przez nasze ręce. Płatnikiem jest kto inny, w tym przypadku nasz pracodawca. Kompletnie także nie musimy się martwić o podatek od odsetek z lokat bankowych. Nie widzimy również podatku od dywidendy, nie widzimy podatku od zysku, inwestując w jednostki TFI. Zawsze w takich przypadkach płatnikiem jest inny podmiot. W przypadku podatków od odsetek bankowych, dywidend, czy też zysków z TFI nie musimy nawet składać żadnych deklaracji podatkowych. Poprzednie zdanie jest prawdziwe, pod warunkiem, że otrzymujemy dywidendy od polskich spółek. Jeżeli inwestujemy na rynkach zagranicznych sytuacja nieco się komplikuje i będziemy musieli część dochodu wykazać w deklaracji PIT-38. Zupełnie inaczej jest z podatkiem giełdowym, który jeśli przyjdzie nam go płacić, to musimy to zrobić samodzielnie wraz ze złożeniem zeznania PIT-38. To jest bardzo ważne, aby zdawać sobie z tego sprawę tuż po zakończeniu roku. Sytuacje, w których inwestor na koniec roku osiągnął sowity zysk, od którego będzie musiał zapłacić wysoki podatek, ale w międzyczasie stracił te pieniądze w kolejnych inwestycjach do końca kwietnia już w nowym roku, nie należą do rzadkości.

- Podatek giełdowy nie łączy się z pozostałymi podatkami płaconymi z umów o pracę, zlecenie czy też dzieło Każdy podatnik, który pracuje, osiąga jakiekolwiek inne dowolne przychody jest zobowiązany do płacenia podatku, który potem potwierdza składając co roku PIT-37 (lub PIT-36 w przypadku osób prowadzących pozarolniczą działalność gospodarczą). Jeżeli dodatkowo inwestuje na giełdzie musi złożyć osobny PIT-38 i samodzielnie odprowadzić podatek. Te dwa źródła dochodów nie łączą się ze sobą, a zyski i straty nie mogą być kompensowane. Możliwa jest zatem sytuacja, w której ktoś płaci podstawowe podatki np. z umowy o pracę i jednocześnie poniesie na giełdzie stratę. Tę stratę z inwestowania na giełdzie można kompensować, ale tylko i wyłącznie z przyszłymi ewentualnymi zyskami giełdowymi w kolejnych latach.

- Podatek od dywidendy nie łączy się z podstawowym podatkiem giełdowym W danym roku zyski z poszczególnych transakcji kompensują się ze stratami z nieudanych inwestycji, a podatek na samym końcu jest płacony od łącznego wyniku. Jednym z wyjątków są zyski uzyskane dzięki wypłacie dywidendy. Otrzymujemy wówczas na nasze rachunki maklerskie już kwotę netto, po odjęciu podatku od zysków kapitałowych. Możliwa więc jest sytuacja, w której zapłacimy wysokie podatki od otrzymanych dywidend, jednocześnie ponosząc stratę z transakcji na akcjach, czy też innych instrumentach finansowych. Nie możemy tych zysków z dywidend skompensować ze stratami na giełdzie.

- Podatek z inwestowania w TFI również nie łączy się z podatkiem giełdowym Analogiczna sytuacja jak w przypadku zysków z dywidend zachodzi dla zysków uzyskanych w wyniku inwestowania w jednostki TFI. Zysków lub strat z TFI i zysków lub strat z inwestowania na giełdzie również nie można kompensować. Toteż może zdarzyć się sytuacja, w której osiągniemy zysk z inwestowania na giełdzie, jednocześnie poniesiemy stratę w wyniku inwestowania w fundusze inwestycyjne, która będzie większa od zysku giełdowego, a podatek od zysku giełdowego i tak będziemy musieli zapłacić.

- W jednym roku można odliczyć do 50% strat z lat ubiegłych Jeżeli osiągnąłeś zysk, ale w poprzednich latach miałeś stratę, to możesz ten zysk skompensować ze stratami z lat ubiegłych. Są tu jednak pewne ograniczenia. W jednym roku nie wolno rozliczyć więcej niż 50% strat z lat ubiegłych. Przykładowo, załóżmy, że inwestor ma z zeszłego roku stratę wynoszącą 1000 zł. W tym roku osiągnął zysk w wysokości 2000 zł. Może on skompensować zysk, ale tylko z połową straty z lat ubiegłych, czyli może pomniejszyć tegoroczną podstawę do opodatkowania o 500 zł. W tym roku zatem zapłaci podatek od 1500 zł (2000 zł – 500 zł). Kolejne 500 zł straty, które zostało mu do rozliczenia, będzie mógł kompensować z zyskiem, oczywiście pod warunkiem jego osiągnięcia, w kolejnym roku. W ten sposób można rozliczać straty z lat ubiegłych, ale nie dłużej niż przez 5 kolejnych lat. Jeżeli przez 5 lat inwestor nie zdoła rozliczyć straty z danego roku, bo np. osiągnie stratę również przez kolejne lata, to możliwość tego rozliczenia przepada.

- Małżonkowie nie mogą wspólnie rozliczyć się z podatku giełdowego Wspólne rozliczenie małżonków to jedna z najczęściej wykorzystywanych ulg podatkowych. Niestety, nie obowiązuje ona w przypadku podatku giełdowego. Jeżeli małżeństwo inwestuje na giełdzie, to każdy z małżonków musi złożyć swój PIT-38, nawet jeżeli składają wspólny PIT-37 lub PIT-36. Możliwa jest więc sytuacja, w której to jeden z małżonków osiągnie zysk, drugi stratę, a podatek od zysku i tak trzeba będzie zapłacić.

- Do kosztów uzyskania przychodów nie można zaliczyć np. kupna komputera, prasy giełdowej, szkoleń z inwestowania, itp. Dla większości inwestorów jest to kuriozalne, bo w dzisiejszych czasach trudno sobie wyobrazić to, że ktoś inwestuje na giełdzie bez dostępu do komputera, bez kupowania prasy fachowej, a także bez podnoszenia własnych kwalifikacji.

Niestety rzeczywistość jest taka, że żadnego z wymienionych wydatków co do zasady nie możemy doliczyć do kosztów wpisywanych do PIT-38. Zatem może się zdarzyć taka sytuacja, w której poniesienie takich dodatkowych kosztów, które w praktyce są niezbędne do inwestowania na giełdzie, doprowadzi nas do straty w danym roku, ale podatek od zysków giełdowych i tak musimy zapłacić.

(Źródło: sii.org.pl)

Kwestia stawek do opłaty w PIT to też nieco czarna magia. Teoretycznie stawką za giełdę jest 19% od uzyskanych dochodów (czyli przychód - koszty = dochód). I tak, idąc za bossa.pl mamy listę dotyczącą tego należy wiedzieć o rozliczaniu się za giełdę, cały tekst tutaj. kluczowym punktem wg mnie jest ten:

Podatek nalicza się od dochodów uzyskanych z inwestycji m.in. w akcje, obligacje, kontrakty indeksowe ale również kontrakty walutowe.

Najgorszy w tym wszystkim jest brak czytelnego prawa w zakresie kryptowalut, kryptogiełd, wymiany, kupna, sprzedaży coinów. Skarbówka może żąglować sobie interpretacjami jak chce, wg państwa krypto nie istnieje w żadnym oficjalnym znaczeniu w prawie, jak brak zakazu to jest legalne, ale mimo, że formalnie nie istnieje, nie jest zdefiniowane, uregulowane to i tak US wyciśnie z tematu ile się da.

I tak podsumowując moje wywody - to mnie WKURZA. I zapewne całą rzeszę kryptoinwestorów. Człowiek chce zgodnie z literą prawa, grzecznie dogadać z państwem, ale jak widać los mieszczanina jest im obojętny, nawet jak uda mu się znaleźć punkt wybicia z przeciętności finansowej to trzeba z niego wydoić tyle, by mu chyba się odechciało kombinować by żyć lepiej, by jego rodzinie żyło się lepiej. Smuci mnie chciwość organów mających strzec porządku, a nie ile można z ludzi wycyganić. Czasem odnoszę wrażenie, że komuś, lub jakiejś grupie zależy na tym by Polakom nie żyło się jak na Zachodzie.

Pozostawiam Was z tą zagadkową myślą i czekam na niusa o klarownym prawie ws. kryptowalut i rozliczania się z nich.

Dziękuję za uwagę i dotarcie tak daleko :)

cyt. "Skarbówka może żąglować sobie interpretacjami jak chce..."

Posiadacz może żąglować kryptowalutami jak chce

Wnioski? Każdy sobie sam może wyciągnąć 😛

Aha, Rumunia to nie jest już od dawna kraj nędzy i rozpaczy, a podatek Belki to nie jest VAT.

Oo tu mnie masz, idę skorygować 👌 hmm, co do żąglerki krypto to zrobisz inteligentne posunięcia, ale jak nagle pstryk, kupujesz dom, mieszkanie auto z marszu bez kredytu, a oficjalnie zarabiasz dużo mniej to i tak US zacznie dziki pościg i serie przesłuchań

cyt. "kupujesz dom, mieszkanie auto z marszu bez kredytu"

widzę kilka rozwiązań takich jak np. zakupy w Paragwaju (samochody i domy są tańsze) albo kredyt dla picu albo jak ktoś już koniecznie chce w Polsce to zakupy robi spółka zarejestrowana na przysłowiowych Szeszelach, a pełnomocnik lokalny korzysta. Poza tym (pomimo wrodzonego optymizmu), jestem pewien, że inwestorów w krypto z takimi "problemami" będzie niewielu ;-)

Hi friend i vote you ,vote me too

Co do deszczówki - We Wrocławiu chyba jest

W Rokicinach też - sam widziałem spływającą z dachu deszczówkę jak niedawno padało ;-)

Twój artykuł jest dość interesujący dla nas, mieszkańców Polski. Czytam wiadomości podatkowe od dłuższego czasu i natknąłem się na następujące informacje. Zdecydowałem się na zakup używanego samochodu z USA i zdałem sobie sprawę, że oprócz odprawy celnej należy zapłacić podatek Akcyza za c z usa, którego wysokość uzależniona jest od pojemności silnika i wieku samochodu. Dla samochodów z silnikiem elektrycznym do 2 litrów stawka akcyzy wynosi 3,1%, a dla samochodów o większej pojemności – 18,6%. Dopełnienie formalności i opłacenie transakcji zawartych na przestrzeni czasu, ale ostatecznie zlokalizowanych na terenie Europy.