Risk-off Economy : 미국 주식시장 폭락과 KOSDAQ, 그리고 2시대를 맞은 블록체인 토큰

So, What happened?

최근 며칠 사이 글로벌 자산시장에서는 기묘한 일이 발생하고 있다. 위험자산들이 줄줄이 하락세로 돌아선 것이다. 또 한 가지 특이한 것은 그 와중에 한국 증시만이 굳건하게 버티고 있다는 것이다. 이제는 Risky Asset 의 한 축으로 자리잡은 블록체인 토큰 시장 역시 요동쳤다. 소위 '김치 프리미엄' 은 한때 4~50%를 넘나들던 과거를 뒤로 하고 평균 3~5% 까지 주저앉았다. 대부분의 토큰 시세가 50% 이상의 하락세를 겪었으며 일부 종목에서는 역프리미엄도 관측되고 있다. 그렇다면 이 모든 사건은 그저 우연의 일치로 같은 시기에 발생한 것일까? 그렇지는 않다. 우리는 이를 살펴보기 위해 가장 먼저 최근 큰 폭의 하락을 겪은 미국의 주식시장에서 이야기를 출발시켜 보도록 하자.

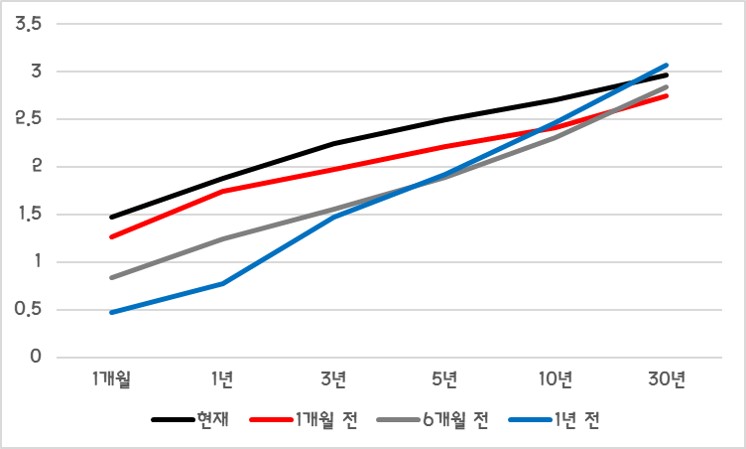

Term Structure of Interest Rate

우선 미국 증시 하락부터 시작해 보자. 최근 미국에서는 두 가지 현상이 동시에 발생했다. 이 두 가지 현상의 원인은 하나이며 결국 하나의 결과를 초래했다. 첫 번째로는 금리의 상승이 지속되어 랠리를 지속하고 있는 주식시장에 상당한 부담이 되었다는 것과, 그럼에도 불구하고 장기 경기판단의 모델이 될 수 있는 장기금리의 상승은 지지부진했다는 사실이다. 그렇다면 이러한 사실들은 주식시장에 어떠한 영향을 끼쳤는가?

단기금리 인상은 주식 할인율 상승에 영향을 끼친다 : E라는 이익(Earning)이 영구적으로 매년 유입되는 특정한 기업 A 의 주식 가격 P(Price)는, 영구적인 E의 총합을 투자자들의 요구수익률 R로 할인한 값으로 계산할 수 있다. 즉 P=E/R 이라는 것이다. 여기서 양변에 역수를 취한 뒤 분모 E를 제거하면 E/P = R 이 된다. 즉 요구수익률 R이 상승하게 되면 기업 A 는 상승한 요구수익률 R 을 만족시키기 위해 이익인 E를 끌어올리거나 가격인 P를 낮추어야 한다. 그러나 기업이익은 단기간에 상승하기가 어렵기 때문에, 결국 투자자들에 의해 기계적으로 P가 낮아지는 것이다. 또한 주식의 요구수익률 R은 무위험이자율(정책금리) + 주식의 위험 프리미엄 이기 때문에, 결국 단기금리의 인상은 주식의 요구수익률을 인상시켜 주가 하락의 원인이 될 수 있는 것이다.

가치주보다는 성장주에 더 큰 타격을 준다 : 금리의 인상이 무조건 주가의 하락으로 이어진다고 보기는 어렵다. 주식시장을 구성하고 있는 종목의 스타일에 따라 금리의 인상이 타격을 줄 수도 있고 도움을 줄 수도 있으며 또는 별다른 영향이 없을 수 있기 때문이다. 위의 공식으로 되돌아가 E/P = R 의 상황에서, R 이 상승하게 될 경우 가장 큰 타격을 입을 수 있는 종목은 E(이익)의 크기 대비 P(주가)가 지나치게 커서, R 이 같은 단위만큼 상승하더라도 P 가 더 많이 하락해야 하는 종목들이다. 즉 이익 대비 주가가 큰 종목, 고평가 되어 있거나 미래 기대감으로 큰 상승을 거둔 종목들이 바로 해당사항이 될 것이다.

|  |

| 출처 : Investing.com | 출처 : Yahoo! Finance |

미래 경기상황이 불확실할 경우 단기채 매력도가 상승한다 : 미국의 경기는 지속적으로 호전되고 있으나, 금융위기 이후 찾아온 New-Normal Economy 및 인터넷 플랫폼 중심의 경제는 사람들의 생각과는 달리 통화정책과 재정정책 그 어떤 것도 이전과 같은 호황을 가져오지 못 하도록 만들었다. 또한 도널드 트럼프 대통령의 취임과 그의 탄핵 위기는 미국의 경제를 지속적으로 불확실성 속에 놓아두고 있다. 이럴 경우 장기채의 매력도는 상대적으로 크지 않다. 향후 경기가 지속적으로 상승할 것이라는 확신이 없기 때문에, 미래 자금수요의 상승 기대에 좌우되는 장기금리는 매력도가 상당히 떨어지기 때문이다. 그러나 단기금리의 경우 정책금리의 상승이 발생하게 되면 기계적으로 상승하기 때문에, 이는 채권의 수익률 커브를 평탄화시킴과 더불어 단기채에 대한 매력도를 증가시킨다. 이 때문에 주식의 가격은 하락 가능성이 더욱 커지게 되는 것이다.

Kimchi divergence in South Korea

그러나 한국의 경우 상당히 다른 모습을 보여 주고 있다. 전일 미국시장이 연이어 폭락하면서 한국도 그 영향권에 들어가는가 했으나, 2017년 삼성전자와 SK 하이닉스가 이끌었던 주식시장의 상승세가 각 종목으로 흩어질 기미가 끊임없이 관찰되고 있으며 이에 더해 정부의 코스닥 지원정책 (물론 중소기업 IPO 부분에 집중되어 있지만) 이 투자자들의 기대감을 끊임없이 높이고 있다. 그리고 공교롭게도 이는 블록체인 토큰 시장에서 '김치 프리미엄' 이 순식간에 소멸한 것과도 연관성이 깊다. 그렇다면 한국에서는 과연 어떠한 일이 있었던 것인가?

한국은행이 금리를 인상하기 시작한 지 얼마 되지 않았다 : 가장 큰 이유 중 하나가 될 것이다. 혹자는 미국의 금리가 한국의 금리를 역전하는 상황에서 달러화 자본이 대거 유출될 것으로 걱정하지만 과거 미국의 마지막 금리 인상기였던 2004~2007년 미국 기준금리가 한국 기준금리를 무려 2년간 약 50에서 100bp 이상 추월했을 때에도 한국은 주식시장과 부동산 모두가 상승일로를 달리며 자산가격 팽창을 이루어 냈다. 때문에 미국이 금리를 줄기차게 인상하는 지금 시점에서 이제 겨우 금리 인상의 첫 발을 내딛은 한국이 단지 미국 금리의 상승 때문에 주가가 영향을 받는다고 판다하기는 어렵다는 것이다. 또한 미국 금리가 상승일로에 있음에도 불구하고 한국의 수출 강세는 이를 상쇄하고 원화를 계속 강세국면으로 유지시키고 있기 때문에 당장의 환유출 역시 생각하기 어렵다.

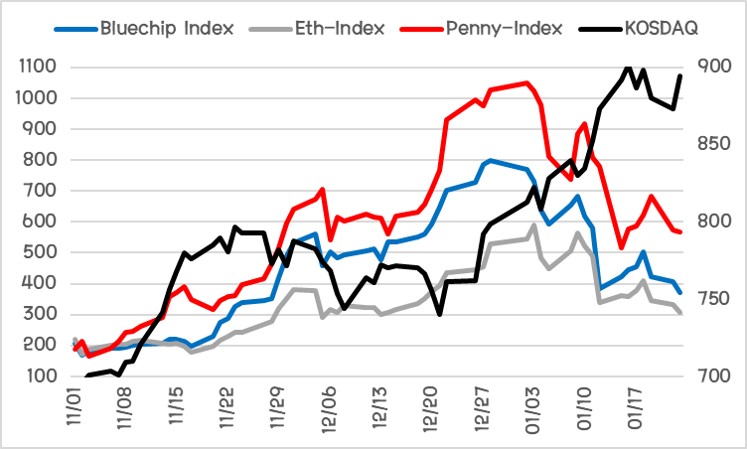

한국의 유동자금은 코스닥과 블록체인 토큰 시장을 왕래하고 있다 : 개인적으로 '차이나 머니' 에 의한 국내 블록체인 토큰 시장 조정론에 부정적이다. 그 이유는 본질적으로 시장이 매우 비효율적이고 일부 세력에 의한 시세조정이 빈번한 코스닥시장의 거래량에 있다. 블록체인 토큰이 가격의 정점을 향해 달려가던 2017년 8~11월경 코스닥시장의 일평균 거래량은 약 6억 5천만 주, 거래대금은 일평균 약 4조 1천억 원 수준에 머물렀으나, 2018년에 접어든 현재 코스닥시장의 거래량은 일평균 약 12억 주, 거래대금은 12~3조원에 육박하고 있다. 물론 셀트리온 등 바이오주의 급등이 코스닥시장으로 자금을 유인한 직접적인 요인이나, 코스닥시장과 블록체인 토큰 시장이 서로 음의 상관관계를 가진다는 것은 묘한 부분이다.

|  |

| 출처 : CPEX | 출처 : 한국거래소 |

블록체인 토큰 간 가격 다이버전스가 발생하고 있다 : 하락장에서는 흔히들 '옥석 고르기' 가 발생한다고 한다. 블록체인 토큰 시장에서도 여지 없이 같은 현상이 발생했다. 소위 '동전주' 라 일컬어지는 페니토큰들이 대거 폭락하고, 최근 기술적 한계와 더불어 장기적 생존 가능성이 의심받고 있는 비트코인 계열의 거래플랫폼 토큰 역시 큰 폭의 하락세를 면치 못했다. 그러나 이더리움과 이오스를 중심으로 한 스마트 컨트랙트 계열의 토큰은 최근의 하락세 속에서도 상대적으로 가격을 방어해 내는 모습을 보였다. 그러나 최근 미 증권거래위원회 (SEC) 가 블록체인 토큰 은행 '어라이즈뱅크' 가 ICO로 조달한 금액을 동결 조치하는가 하면 미 상품선물거래위원회 (CFTC) 가 미국의 토큰 거래소 중 하나인 'Bitfinex' 에 대한 내사를 실시하고 있는 사실은 부담스러운 점이라 할 수 있다.

New Era for Blockchain

모든 자산은 거품이 한 번 출렁이고 나야 실질적인 전성기가 열린다고 보아도 무방하다. 닷컴버블이 그 대표적인 예시이다. 왜냐 하면, 누차 언급한 내용이지만 신규 비즈니스의 침투 초기에는 시장 참여자 간 정보격차가 아주 크고 시장이 비효율적이기 때문에, 수많은 사기 행위가 횡행할 수 있기 때문이다. 시장에서 소위 '스캠코인' 이라고 불리는 것들이 바로 그러하다. 그러나 이제 가격의 대세상승과 '김치 프리미엄', 그리고 '가즈아' 로 대표되는 블록체인 토큰 시장의 1시대는 끝났다고 본다. 이제 본격적인 옥석가리기 후 시장의 냉정한 평가를 거쳐 기술적, 경제적 생존 가능성이 있는 블록체인 플랫폼만이 살아 남게 될 것이다. 이 같은 과정은 토큰의 대장주 비트코인도 피해갈 수 없는 부분이다. 우리가 더 이상의 가즈아는 그만두고 이제 냉정하게 블록체인을 바라볼 때가 된 것은 바로 이러한 까닭이다.

중국 규제, 마운트곡스 깨질 때 등 수차례의 조정이 있었음에도 또 낀 버블이라, 밸류에이션을 통한 이성적 발전기는 언제쯤에나 오려는지 모르겠습니다. ^^;;

닷컴 버블 전성기만큼은 시가 총액을 찍은 다음이지 않을까요?

마운트곡스 깨질 때만 해도 버블의 ㅂ도 못 꺼낼 정도로 미미했죠 ㅋㅋㅋ 지금도 닷컴버블 전성기 시총의 10분의 1도 안 됩니다. 정말 화끈한 버블은 아직 오지도 않았습니다 ㅋㅋㅋ

정독했습니다. 최근 주식시장을 띄우는 정부의 모습이 안쓰럽기까지 한 건 저만의 느낌일까요. 누가 진짜 투기를 부추기고 도박을 하는지 구분할 수 없을 지경입니다. 이럴때일수록 더 묵묵히 미래 가치를 바라보며 코인에 인생을 걸어야 하는 시기가 아닌가 생각됩니다.

결국 시장에서 승부가 갈리게 되는 일이 아닐까 합니다. 감사합니다.

읽는 순간~ 앗! 지속적으로 보고싶어지는 글을 쓰셔서 앞으로 또 기대하게되네요~ 코인에 투자를 하고 있지만 2018년은 정말 열매를 만들어내고 그 결실을 보지 못한다면 그 코인들은 주룩주룩 흐를거 같습니다.

2018년은 블록체인 업계에 아주 중요한 해인 것 같습니다. 감사합니다.

냉철하고, 간결한 분석 감사합니다. @hingomaster님 말처럼 이제는 아무거나 넣으면 오르는 시대는 떠난것 같습니다. 더 많이 분석하고, 더 많이 공부해서 투자를 해야할 것 같네요.

그렇습니다. 광풍이 한 번 휩쓸고 지나간 자리에는 대부분 손실을 본 사람들과 일확천금을 거둔 아주 극소수가 있을 뿐이지요. 그러나 그 때부터 후반전 시작인 것입니다.

간결하게 꾹꾹 잘 담아주신 옥석같은 글 잘봤습니다. 코인계가 옥석을 가려낸 후에 어떤 양상으로 흘러갈지가 고민되네요.

감사합니다.

미국 증시와 다양한 경제 지표를 기반으로 한 분석 글 잘 보고 갑니다

앞으로 더 기대가 되는 글이네요

팔로우 하고 글 받아 보겠습니다

팔로우 감사합니다.

좋은글 감사합니다 좋은 옥석을 골라야하는데 말이죠~~

감사합니다.

2018년도는 코인 옥석가리기의 해가 되겠죠 ㅎㅎㅎ +_+

이 빅배스가 언제까지 진행될지는 모르겠으나 이제 커밋도 제대로 안 되는 사기꾼들은 시장에서 퇴출될 때가 되었죠.

thanks for the post

My pleasure :)

가상화폐와 코스닥의 지수 디커플링을 보면서 증시를 인위적인 부양시키려 공적자금을 쏟아 붇고 코인에 대해서 12월말부터 험악한(?) 말을 쏟아 시장을 고사시킨 정부가 한심스럽네요. 개인적으로 투기판으로 변한 한국증시는 코스피 3000까지 갈 것으로 보고있으며 그시기 폭락이 나올거라 봅니다. 글 잘 읽었습니다. 팔로우 하고 갑니다.

허허, 현재 한국의 밸류에이션으로는 지수 3000도 그렇게까지 고평가는 아닙니다. 정부의 워딩이 한때 적절치 못했던 점은 있으나 시장의 자연스러운 움직임을 믿고 기대해 보시지요.