[단상] 존버가 늘 정답이 아닐 수도 있다

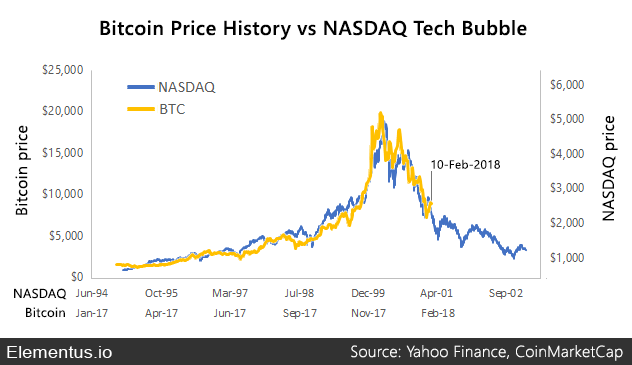

미디엄이라는 미국 블로그 플랫폼에 가입을 한 뒤로 큐레이팅 해주는 글들을 아침마다 받아 읽는다. 그중에는 암호화폐 관련 글들도 꽤 많은 데 <How Bitcoin compares to historical asset bubbles>라는 글에서 재미있는 그래프가 보였다.

닷컴 버블 당시 나스닥 지수와 최근 비트코인 가격을 비교한 그래프였는데 자산 가격의 흥망성쇠가 시대를 뛰어넘어 비슷한 흐름으로 흘러가는 것이 꽤나 흥미로웠다. 물론 두 그래프의 모양이 맞춰지도록 x축(시간)과 y축(가격)을 재조정한 것이기 때문에 큰 의미는 없다.

작가 마크 트웨인은 "history does not repeat itself, but it does rhyme"이라는 말을 남겼는 데, 자산 가격에 내재되어 있는 인간의 욕심과 심리를 잘 표현한 말 같다.

암호화폐는 기존 자산들과 달리 가격 변동성이 워낙 크기 때문에 한국에서는 "존버"라는 말이 유행을 하고 있고 미국에서는 HOLD의 오타인 "HODL"이라는 단어가 유행 중이다.

누군가 이야기했듯이 "존버는 언제나 승리합니다"라는 사실 자체를 부정하지는 않는다. 하지만 문제는 "언제"인 듯하다. 경제학자 존 메이너드 케인즈가 말했듯 장기적으로 봤을 때 우리는 다 죽기 때문이다.

과연 존버는 늘 승리할까? 승리한다면 얼마나 버텨야 할까? 이 질문들에 대한 답을 얻기 위해 금융 시장에 있었던 다음 4가지 사례를 살펴봤다.

(출처: www.macrotrends.net; inflation and log scale adjusted S&P 500 Index)

1. 1929년 대공황

1차 세계대전이 끝난 후 잠시의 평화와 함께 경제 호황기가 찾아왔고 미국 주식시장은 1920년대 내내 끝을 모르고 상승해갔다. 주식시장을 통해 단기간에 부를 쌓은 사람들이 늘어나기 시작했고, 이를 반영하듯 "Roaring 20's"라는 표현이 만들어지기도 했다.

하지만 세계적으로 전례가 없는 경제 공황이 1929년에 찾아오면서 450까지 올랐던 S&P지수는 1932년에 100 밑으로까지 떨어진다.

이후 경제가 바닥을 찍고 회복되면서 S&P지수는 300까지 올라가지만 다시 더블딥 경기 침체가 찾아오면서 반토막이 난다. 그 후에 여러 사이클이 반복되지만 진정한 회복은 2차 세계대전이 끝난 40년대 후반부터 시작된다.

만약 우리가 20년대 말 늦게 주식시장에 편승했다면 우리는 오늘과 마찬가지로 존버를 외치며 버텼을 것이다. 하지만 그래프를 보면 알 수 있듯 그다음 상승장은 무려 5년이 지난 1935년에 시작이 됐고, 만약 최고점에 물렸었다면 거의 25년 뒤인 1955년이 돼야 본전을 되찾을 수 있었을 것이다.

우리들은 과연 그 긴 시간을 존버 할 수 있었을까? 늘 장기전을 외치지만 그래프를 바라보며 매일을 인내하는 일은 결코 쉽지 않았을 것이다.

(출처: www.macrotrends.net; Nasdaq Index)

2. 2000년 닷컴 버블

1929년은 너무나 옛날 얘기인 만큼 조금 더 최근에 있었던 버블을 살펴봤다.

IT 붐과 함께 고공행진을 한 나스닥 지수 역시 마찬가지로 고점인 4,700을 2000년 2월에 찍고 다음 2년간 급격히 하락해 1,100까지 떨어진다.

그 후에 소폭 상승을 했지만 전고점을 회복한 것은 무려 15년이 지난 2015년이었다. 만약 인플레이션까지 가만한다면 아직까지도 전고점을 회복하지 못한 것을 볼 수 있다. 우리는 15년이란 시간을 인내할 수 있을까?

(출처: www.macrotrends.net; Amazon Stock Price)

3. 아마존 주식

위 사례들은 마켓 전체 지수를 본 것이기에 개별 종목인 비트코인과 비교하기에는 적절하지 않을 수도 있다. 그래서 내가 가장 좋아하는 주식 중 하나인 아마존의 가격을 살펴봤다.

최근에 2013년 말에 아마존 주식을 사셨던 분과 얘기를 나눌 기회가 있었다. VC 쪽에 종사하시고 또 IT 분야에 관심이 많으신 분 답게 아마존 주식을 오랫동안 눈여겨봤다고 한다. 그러다 결국 상승하기 시작한 2013년 말에 1주 당 $350 정도의 가격으로 매입하고야 만다.

하지만 그래프를 보면 알 수 있듯 아마존의 주가는 거의 1년이 넘는 시간 동안 박스권을 뚫지 못하고 횡보했다. 게다가 당시에 마켓 전체가 금융위기에서 회복하면서 급격히 상승을 하고 있었기에 아마존 주식을 들고 있는 상대적 박탈감은 훨씬 더 심했을 것이다.

결국 주위의 조롱과 만류를 못 이기고 2015년 중반 가격이 조금 상승해서 $400이 됐을 때 보유한 포지션을 모두 청산했다고 한다. 그 뒤에 아마존 주가가 어떻게 되었는지는 굳이 설명하지 않겠다.

하지만 그건 우리가 과거의 그래프를 볼 수 있기에 쉽게 얘기할 수 있는 것이다. 미래가 보이지 않던 당시 1년 반이 넘는 시간 동안 횡보하는 주식을 갖고 있던 것 자체도 난 굉장히 존버 한 것이라 생각된다. 그저 매도 타이밍이 좋지 않았을 뿐이다. 앞으로 1년간 스팀 가격이 횡보한다면 우리는 똑같은 실수를 저지르지 않을 자신이 있을까?

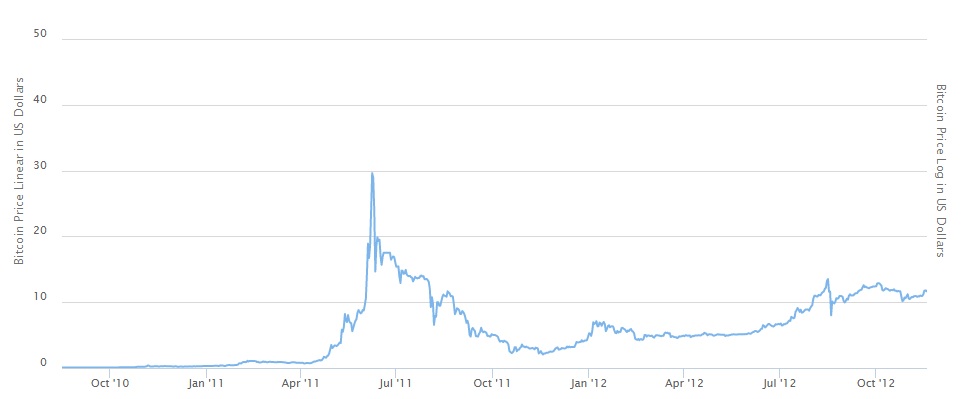

(출처: www.buybitcoinworldwide.com; Bitcoin Price)

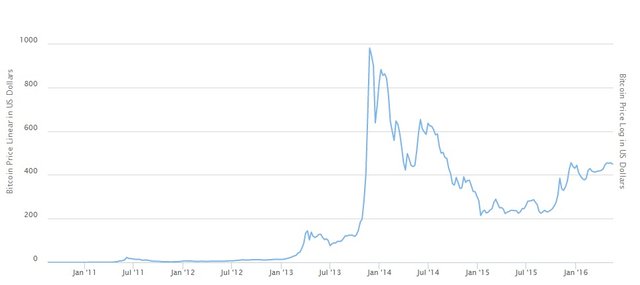

(출처: www.buybitcoinworldwide.com; Bitcoin Price)

4. 비트코인 과거 가격

비트코인의 과거 가격을 살펴보면 대략 3번 정도의 큰 bull cycle이 있었던 것으로 보인다. 첫 번째 사이클은 위 그래프에 나온 2011년 여름이고 두 번째는 아래 그래프에 나온 2014년 초, 그리고 마지막은 우리가 최근에 겪은 2017년 겨울이다.

지금 보면 웃음밖에 나오지 않는 가격이지만 2011년 당시 1 비트코인 당 $30이라는 고점을 찍고 거의 $2까지 수직낙하했고, 두 번째 사이클에서는 $1,000에서 $200대까지 떨어지는 고공 낙하를 경험했다.

액수 자체는 지금과 비교하면 얼마 안 돼 보일 수 있지만 %로 따지면 엄청난 하락폭이기에 당시 비트코인을 투자하고 있었다면 멘탈이 탈탈 털렸을 확률이 높다. 하지만 만약 당시에 존버를 외쳤더라도 첫 번째 사이클에서 두 번째까지는 3년이라는 시간이 필요했고 두 번째에서 세 번째 까지는 또다시 3년이 넘는 시간이 필요했다.

과연 지금은 어떨까? 비트 코인이 고점을 찍은 12월 초에서 아직 겨우 3개월밖에 지나지 않았다. 다음 사이클이 3년 뒤에 찾아올 예정이라면 우리는 과연 33개월을 더 기다릴 수 있을까?

결론

나는 암호화폐의 미래를 믿는 사람으로서 가격이 장기적으로 우상향 할 것이라 믿어 의심치 않는다. 하지만 그 믿음과는 별개로 이번 bear cycle이 언제 종결되고 다시 가격이 상승할 것인지 예측할 수 있는 사람은 아무도 없다.

사람들은 곧 상승장이 다시 펼쳐질 것이라 이야기하며 암호화폐 시장의 겨울을 버티고 있다. 하지만 위의 4 사례들을 통해 볼 수 있듯 상승장은 우리가 생각하는 것보다 훨씬 더 늦게 찾아올 수도 있고, 또 찾아오더라도 전고점을 회복하는 데 까지 엄청난 시간이 걸릴 수도 있다.

물론 예전보다 정보 통신이 발달하고 마켓의 유동성이 훨씬 증가했기에 대공황의 25년이나 닷컴 버블의 15년보다는 훨씬 더 빨리 찾아올 거라 생각한다. 하지만 2-3년이라는 기다림은 충분히 있을 수도 있는 이야기다.

이런 시간을 버티려면 다음 세 가지가 필요하다:

1. 해당 자산에 대한 강한 믿음

2. 오랫동안 묶어놔도 괜찮은 목돈

3. 긴 기다림 뒤에 가격이 조금 회복되어도 HODL 할 수 있는 강한 멘탈

우리는 2-3배가 아닌 10배, 심지어 100배의 이익을 얻으려 암호화폐에 투자하려는 사람들이다. 만약 2-3배가 목표라면 암호화폐보다는 차라리 훨씬 더 안전자산인 주식에 투자하는 게 정신건강에 덜 해로울 것이다. 하지만 높은 수익률을 노린다는 것은 반대로 단기적인 변동성을 감내하고 또 버팀목에서 오랜 시간을 인내해야 될 수도 있다는 뜻도 된다.

"존버"를 믿고 믿지 않고는 개인의 자유다. 하지만 말로만 "존버"를 외치기 이전에 그것이 진정히 무엇을 뜻하는지, 어떤 희생을 요구하는지, 그리고 또 commit을 할 준비가 되어있는지 진지하게 고민해볼 필요는 있는 것 같다.

스팀가격이 떨어지는 절대보팅금액이 줄어드네요...

ㅠㅠ

그래도 같이 힘냅시다!! 화이팅!

후후후 딸기청이나 만들어볼까합니다!

https://steemit.com/kr/@mmcartoon-kr/6jd2ea

저도 미약한 보팅 금액이 더 떨어졌는데 오치님도 마음이 아프시겠에요. 남아있는자들 화잇팅입니다.

좋은글 감사합니다.

지금 2200만원에서 1200만원되었는데

오히려 힘이되네요... 제 생각을 확인받는 느낌..?;

인생을 동전던지기처럼 생각하면 위험할 수 있다. 온라인 포커나 개인 주최 이벤트를 위해 사용되는 무형의 숫자에 모든 사람이 가치를 인정할 것이라고 생각되지 않는다.

그냥 재미로 즐기면 그냥 즐거워진다. 큰 기대를 하니 힘들어질 뿐이다. 코인에 투자(개인적으로 이 용어 사용도 반대하지만..) 한다면 잃어도 그만이라 취급할 정도만 하면 재밌거리가 될수 있다.

투자라 말하려면 실패 했을 때 리커버리는 어떻게 할지 대안도 있어야 한다. 나무 밑에서 입을 벌리고 기다리는 것과 다르지 않다. 굶어 쓰러지던가, 그 전에 입에 먹을 것이 떨어지던가 둘 중 하나다.

늘 성공했다는 사람들의 소문을 찾아 읽을 필요는 없다. 나와 이 글을 읽는 당신을 포함한 대부분의 사람은 그 글의 저자와 같이 운이 좋다 보장되지 않으니까....

코인을 성공으로 가는 길의 하나라 믿는 사람들에겐 듣기 싫은 잔소리겠지만, 나에겐 그냥 놀이일 뿐이다.

실패시 plan b가 중요한 것 같습니다. 말씀하신대로 즐기는 것이 가장 중요하죠. 그래서 존버보다 즐버를 더 좋아합니다.

훌륭한 글입니다! 저는 현재 암호화폐 시장을 기술과 자본투자로 양분해 볼 필요가 있다고 생각해요. 기술 성공의 척도라고 하는 Early Adopter를 생각할 때, 현재 암호화폐 투자자들은 과연 얼리어답터인가? 전 기술적 측면에선 그렇지만 자본의 측면의 있어서는 그렇지 않다고 생각해요. 결국 이 갭에서 버블이 생겨나는 건 아닐까요.

블록체인 기술이 정착하고 융성하려면 오랜 시간이 걸릴 것 같습니다. 그 과정을 이겨낼 사람들은 분명히 큰 이익을 창출하겠지만, menerva님 말씀대로 얼마나 많은 사람들이 견뎌낼 수 있을까요!?

개인적으로 2000년 닷컴버블과 흡사한 시기라 보고 있습니다. 인터넷의 지평이 열리며 여러 아이디어가 나왔지만 결국 그 꿈이 실현된 건 몇년 뒤의 일이죠. 우리가 할일은 이제 다음 페이스북과 구글 그리고 아마존을 찾는 것입니다... 과연 어디에 있을지 ㅎㅎ

굉장히 냉철한 분석입니다 ㅎㅎ 물려있는 사람으로써 속은 쓰리지만 분명 인지해야될 글이라 판단됩니다~ 좋은 글 감사합니다~

냉철한 척 하지만 저도 제 돈이 물리면 이성을 쉽게 일는 타입이죠... 글도 제 자신에게 하고 싶은 말이었습니다.

장이 24시간 열려있고 가격 변동성이 앞서 비교한 지수들과는 모두 다르기에 비관적으로만 볼 필요는 없을것 같습니다

맞습니다. 저건 나름대로 worst case를 가정한 시나리오죠. 개인적으로 1년 정도로 보고 있습니다. 시간 나시면 제일 위에 링크된 미디엄 원문도 읽어보세요. 재미있는 내용이 많습니다.

최근 읽은 글 가운데 가장 충격적이고 암울한 글입니다. ㅎㅎ

최악의 경우를 가정해서 쓴 글이기에 너무 신경쓰시지 않으셔도 될 겁니다. 이번 사이클을 버티시는 분들 앞으로 투자에 있어 아주 귀중한 경험이 되리라 생각되네요.

HODL 해야죠.

아주 급한 돈이 아니라면요

급한 돈이 아니라는 전제가 중요한 것 같습니다.

그러니까요 분명 우상향 다시 할텐데 그게 언제일지,,

신만 알겠죠 ㅎㅎ

버블금액을 보면 비교대상이 안됩니다.

금액 자체는 비교대상이 안 되죠. 패턴 정도만 참고해보려 올려봤습니다.